周五(11月21日)欧市盘中,市场走势可谓波澜不惊,美元指数小幅上涨,但非美货币走势严重分化,其中欧元兑美元重挫跌至一周低位,完全收回了本周前四个交易日的升幅,因德拉基鸽派言论。而澳元兑美元则强劲上涨,升破0.87重要关口,其他商品货币、大宗商品、黄金原油市场均大幅上涨,皆因中国央行意外降息。

本周前四个交易日市场走势略显沉闷,各货币对整体波动幅度非常有限,缺乏明确的方向指引,正当市场认为本周行情将会在平淡中结束之时,欧洲央行行长德拉基挺身而出,大放鸽派言论,炮轰欧元区经济,在其言论打压之下,欧元兑美元重挫。在欧元的带动下,其他商品货币也小幅下挫,但下挫幅度非常有限。就在市场还在消化德拉基鸽派言论之际,中国央行突然放出重磅消息,下调存贷款利率,在此影响下,商品货币、全球商品市场、股市均迅速走高,涨势之迅猛,又令市场一片哗然。

德拉基称欧洲央行随时准备好扩大资产购买计划

欧洲央行(ECB)行长德拉基周五在在法兰克福举行的一个银行业会议上发表了讲话。他在讲话中强烈暗示,如果通胀显露出过于持久地维持在过低水平的迹象,欧洲央行就准备扩大资产购买措施的规模。

德拉基本次讲话主要强调欧元区通胀过低的事实。德拉基表示,欧洲央行将继续履行自己的职责,将采取一切必要措施来尽快推升通胀和通胀预期,这是欧洲央行维护物价稳定的使命所要求的。欧元区经济陷入低增长和低通胀的困境,欧洲央行最近加大刺激经济的力度,向市场注入十亿欧元计的资金,以打通面向家庭和企业的放贷通道。

德拉基说,欧元区通胀形势变得越发具有挑战性;基于调查的通胀预期指标一直大体上比较稳定,但最新的专业预测者调查亦显示通胀预期有所下降,而且是全面下降。如果在当前轨道上现行政策不足以实现这一目标,或者出现了威胁通胀前景的更多风险,欧洲央行将通过相应调整资产购买计划的规模、速度和范围,来加大力度并进一步拓宽干预渠道。

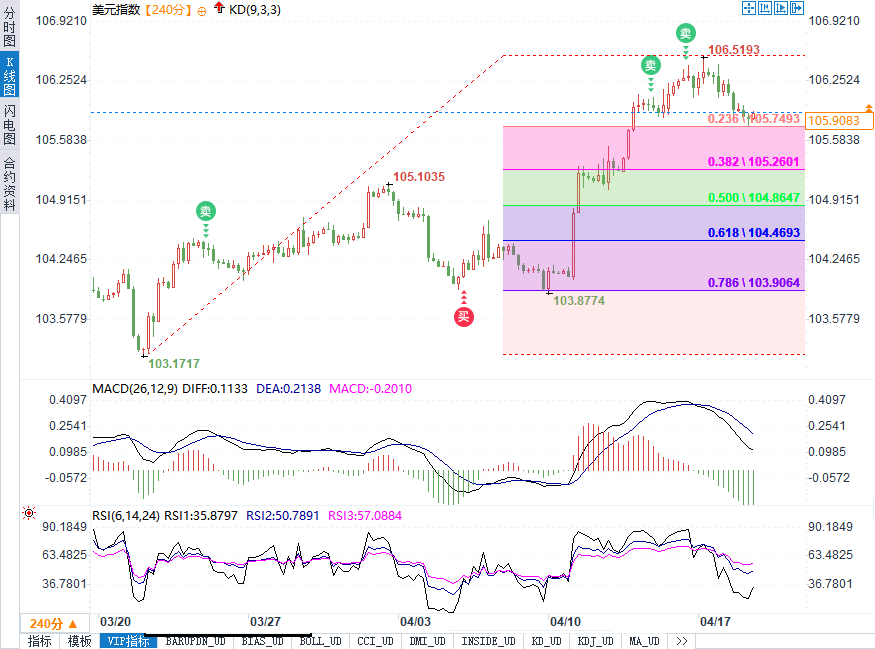

在德拉基宽松言论之后,欧元兑美元重挫,欧元兑美元4小时图显示

欧元区避险国债收益率走低助涨央行宽松预期

目前欧元区10月通胀率为0.4%,远低于欧洲央行制定的略低于2%的调控目标。这使得近来欧元区避险国债受到青睐,收益率走低。多数欧元区国债周五收益率持于近期纪录低点附近,欧元区五年期和五年期盈亏平衡远期指标显示市场对长期通胀率的预期跌至一个月低位,且助长对欧洲央行(ECB)放宽政策的揣测。

德国商业银行(Commerzbank)的策略师在报告中写道:“通胀预期恢复下降,正在扶助债市多头。”这里的多头指的是那些押注公债收益率将继续下降的投资者。该指标已完全逆转了过去几周的上升趋势。在欧洲央行(ECB)决策者强烈暗示未来放松货币政策可能包括购买政府公债之后,其曾上涨至接近1.90%。

中国央行盘中意外宣布降息

欧市盘中,中国人民银行决定,自2014年11月22日起下调金融机构人民币贷款和存款基准利率。金融机构一年期贷款基准利率下调0.4个百分点至5.6%;一年期存款基准利率下调0.25个百分点至2.75%,同时结合推进利率市场化改革,将金融机构存款利率浮动区间的上限由存款基准利率的1.1倍调整为1.2倍;其他各档次贷款和存款基准利率相应调整,并对基准利率期限档次作适当简并。

对于本次非对称降息,中国央行指出,当前我国经济增长处于合理区间,稳健货币政策取向不会改变。此次调整着重缓解企业“融资贵”问题,同时寓改革于调控之中,通过非对称降息、扩大存款利率上浮区间、简并基准利率期限档次,有序推进利率市场化改革。

中国央行还指出,将继续有序推进存款利率市场化。中国已基本具备将利率市场化改革进一步向前推进的基础条件。中国将适时通过推进面向企业和个人发行大额存单等方式,继续有序推进存款利率市场化。此次对存贷款基准利率的期限档次进行了简化和合并,不再公布五年期定期存款基准利率

在中国央行宣布降息之后,市场纷纷对中国央行此次坚决的行动发表评论。瑞银经济学家汪涛指出,央行下调利率是绝对正确的行动。这不意味着这政策立场的改变,因为信贷量对于利率并不是非常敏感,而是受到定量和审慎规则的控制。央行目的主要是为了降低融资成本和金融风险。

万博兄弟资产管理公司董事长滕泰表示,中国将进入降息周期。降息将降低企业的融资成本,对制造业的回暖有利,而地方债的融资成本也将下降,对基建、房地产行业形成利好;同时也将极大提振消费,促进明年的经济增长。

巴克莱首席中国经济学家常健认为,中国央行降息将支持市场人气,帮助支持私人需求、降低债务负担。中国央行降息将为经济减速提供缓冲,帮助维持第四季度经济增长率在7%以上。

法国兴业银行却指出,虽然中国央行降息是宽松举措,但实际上并没有真正宽松。

中国降息支撑下澳元后市前景看好

澳大利亚作为和中国贸易关系最为紧密的国家之一,在本周的前四个交易日,该国货币澳元始终承压,主要因铁矿石价格重挫拖累。铁矿石价格今年迄今已接近腰斩,全球矿企提高产量且中国经济放缓均打压澳元。高盛分析师Christian Lelong称,“今年将是铁矿石供应过剩的第一年,我认为我们是在承受这一后果。目前铁矿石价格没有强力支撑。”高盛9月时曾表示“铁器时代”已经结束,指称供应过剩和中国需求前景疲弱,使铁矿石价格不太可能从今年的大跌中反弹。

正当市场因铁矿石价格重挫而看淡澳元前景之时,来自中国的降息消息激励澳元完全扭转。澳洲联储经济分析部门负责人表示,中国对于澳洲出口的需求依然强劲,中国需求仍然有望对澳元构成支撑。该负责人称,长期看,中国对能源的需求依然强劲,考虑到中国城镇化及向消费转型,中国对钢铁的需求尚未达到顶峰。澳大利亚在大宗商品出口中有竞争优势,澳元仍高于多数基于基本面的评估。不过,该负责人并表示,随着时间推移,中国很难保持目前的增速。

澳元兑美元4小时图显示

全球宽松压力陡增唯美联储鹤立鸡群

中国降息之举给全球市场带来冲击波,大宗商品价格尤其因预期中国需求上升而走高。在日本央行上个月再度放宽货币政策之后,中国央行又再度降息,除美联储之外的全球其他经济体宽松压力陡增。目前市场关注,欧洲央行行长德拉基是否能在央行内部争取到足够多的支持,在欧元区推出更大力度的货币刺激计划。连日来,德拉基在公共场合讲话频频透露出鸽派信息,如果迟迟不采取行动,那么德拉基言论的可信度将越来越低。投资者不会再对德拉基的言论做出太多的举动。

在全球其他经济体深陷宽松竞争压力之际,美联储却和这些经济体的政策完全相反。该行正在讨论何时加息最为恰当。巴克莱资本(Barclays Capital)周四(11月20日)表示,该行预计美联储将在12月会议上放弃“相当长时间”这一前瞻指引,为明年年中加息预热。

巴克莱分析师指出,周三公布的会议纪要比10月份议息声明略微鸽派一点,但差别不是特别大。委员会依然对经济前景抱有信心,预计劳动力市场进一步改善、通胀将在未来几年逐步走高。纪要虽然提到全球增长进一步放缓可能给美国经济带来风险,但委员会认为影响可能较为有限。随着美国加息时点临近,巴克莱分析师认为联储目前所面临的主要挑战是如何与市场有效沟通,从基于时间的前瞻指引转向视经济数据而定的指引,又不至于引起市场过度波动。

北京时间21:29 欧元兑美元报1.2428/46 澳元兑美元报0.8702/04。

沪公网安备 31010702001056号

沪公网安备 31010702001056号