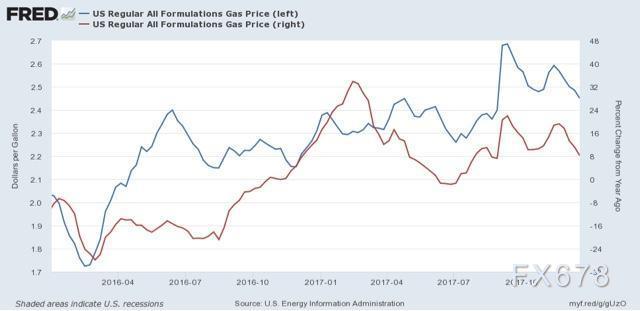

1、天然气价格

经济的一个潜在压力点是天然气价格。2016年1月,天然气价格似乎筑了很长的底部。自天然气价格开始上涨,通胀指数从无上升至近3%。因此问题在于,天然气价格是否还会进一步上涨并推动通胀进一步上扬?

通常来说,天然气价格40%的涨幅会吓坏消费者。今年年初,天然气价格的确短暂地达到这一水平,但此后,除了在德克萨斯州飓风之后短暂地暴涨,天然气价格回落。今年至今天然气价格同比只是微幅上涨。

天然气价格根本没有对消费者的钱包带来任何压力。

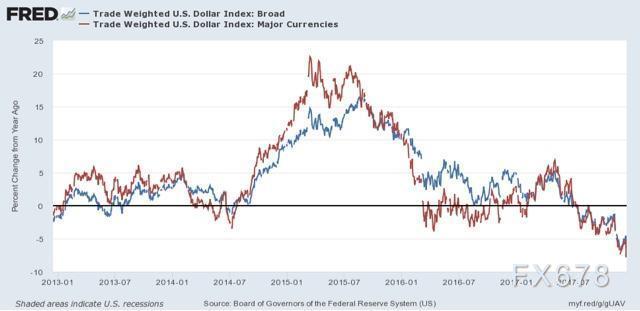

2、美元

2015年美国经济的一个潜在压力点是美元相对价值的大幅上升,也是造成2015年工业浅度衰退的部分原因。自11月美国大选后,美元再次开启上升过程。然而,美元的强势并没有持续很久。现在,美元也平静了下来,实际上,美元已走向下行趋势。

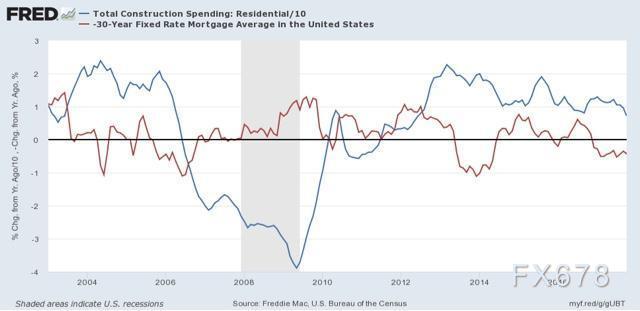

3、住宅建筑支出 VS 抵押贷款利率

2016年11月美国大选后另一个大幅上涨的数据是利率。通常来说,住房建筑与利率走向相反。因此,利率(比如抵押贷款利率)的上行是否会导致新建住宅面积下降?

2016年12月,美联储开启十年来首次加息。2017年前几个月,住房建筑放缓如期而至,并持续到9月。在过去两个月,住房价格强势上涨,但这并没有渗透到住宅建筑支出中。

住宅建筑支出很平稳,但它通常滞后新屋开工和建造许可证几个月。特别指出,通常抵押贷款利率发生重大变化后9-12个月才会影响住宅建筑支出。

4、联邦基金利率VS消费者物价指数

如果消费者物价指数升至美联储2%的目标以上,美联储会不会追随?很明显,这不重要。今年年初,由于天然气价格的上涨,通胀短暂快速上升接近3%,美联储及时加息。但即便后来通胀回调至2%以下,美联储也同样再次加息。

收益率曲线已经开始收缩,但仍是正值。如果美联储坚持其再加息多次的路线,利率的反转很难避免。

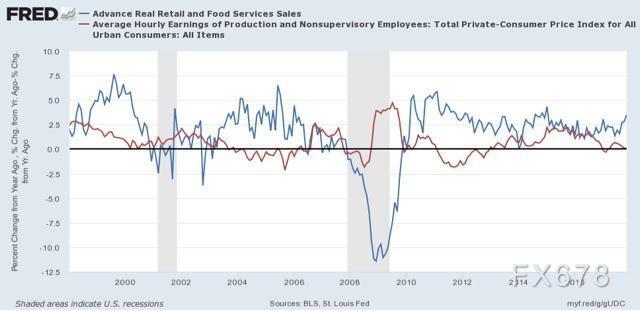

5、实际零售销售VS 实际平均每小时收入

通常来说,销售引领就业,就业引领名义工资增长。但实际销售VS薪资是有细微差别的。在上世纪90年代初的通胀时代,实际工资同比增长实际上稍微引领销售。下图是过去20年实际零售销售与平均小时收入:

斯图尔特预计,在下次衰退来临前,销售和薪资都将停滞。最近几个月,薪资增长已经变弱,如今勉强在零以上。与此同时,消费者支出同比上涨,过去一年个人储蓄率下降约1%。尽管消费者越来越经不起任何的通胀打击,至今通胀也没有发生。

美美

美美

沪公网安备 31010702001056号

沪公网安备 31010702001056号