★上期回顾

美联储在12月份政策会议结束后决定维持利率不变,并承诺未来将继续向金融市场注入资金,以对抗衰退,尽管在疫苗接种开始后,政策制定者对明年的展望有所改善。12月份会议声明的措辞首次将每月1200亿美元的购债计划与一系列经济指标联系起来。

美联储主席鲍威尔会议后的新闻发布会上表示,鲍威尔对记者表示,尽管在经济复苏和失业率方面取得了一些进展,但改善的步伐正在放缓,正在工作或正在找工作的人口所占比例仍低于疫情爆发前的水平。

★本期看点

不过自美联储12月会议以来公布的经济数据令人失望,分析师称联储决策官员可能会力抗疫苗接种将提振经济、或是今年春季物价可能会大涨等联想,这些都是会导致他们对于持续宽松货币政策承诺有所动摇的因素。

① 购债前景或取决于抗疫成果

和广大交易商一样,美联储也在密切关注美国总统拜登提出的1.9万亿美元财政刺激计划的进展情况。美国参议院多数党领袖舒默表示,民主党议员可能尝试以简单多数票通过总统拜登新冠救助法案的大部分内容。但不清楚他们是否拥有足够的票数克服共和党的反对。

美联储主席鲍威尔本周或再度重申,即不会根据乐观预测采取行动,而是会对数据做出反应。新上台的拜登政府已经承诺,将加快和简化疫苗分发。

国际货币基金组织(IMF)周二(1月26日)上调美国经济2021年增长预期两个百分点至5.1%,归因于2020年下半年的强劲势头带来延续效应,并得益于去年12月批准9000亿美元的额外财政支持。并称,如果美国国会通过拜登提出的纾困计划,增长预期可能会进一步上调。

截至上周日(1月24日),大约2500万美国人至少已经接种了一剂疫苗(要求注射两剂),拜登希望加快速度,将每日接种人数提高到150万。他要求增加1.9万亿美元政府支出,以加快接种速度并增加家庭和企业的救济。

拜登政府将在未来三周内增加新冠疫苗的运送数量。美国将命令辉瑞和Moderna公司各追加供应1亿剂量的新冠疫苗。而据美联社报道,美国总统拜登下周将把各州的疫苗数量提高17%。

ING首席国际经济学家James Knightley表示:“疫苗、重大财政刺激方案、美联储的持续支持,以及对盟邦与贸易伙伴采取更为国际主义的态度,能够为从2021年第二季起的强劲复苏奠定基础。”

美联储也将认真考虑,如果有效的疫苗支持了更强劲的经济复苏,2021年晚些时候可能会放缓量化宽松并发布声明,不过可能要到明年才会开始行动。

澳洲联邦银行驻悉尼的汇市分析师Joseph Capurso 表示:“全球经济前景越强,美元就越弱,鲍威尔将明确表示他们不认为短期内会解除非常宽松的政策立场将拉低美元。”

② 不惧物价大幅上升压力

周二(1月26日)公布的数据显示,美国1月消费者信心指数小幅上升,消费者在未来六个月购买房屋和汽车的意愿高于预期,并且显示楼市和制造业将继续支撑经济。

纽约联储周一(1月25日)发布的一项调查也显示,过去四个月中,家庭支出温和增长,但随着经济复苏和越来越多的人逐渐重返工作岗位,消费者对一年后财务状况进一步改善的预期激增。

美联储理事布雷纳德(Lael Brainard)本月稍早表示,在认定经济已经达成或超越美联储的目标之前,“我将会观察实际通胀及预期通胀是否持续改善。”

美联储决策者毫不怀疑今年很多商品和服务的成本将上涨,但他们认为,物价上涨预期是受到经济活动加速提振,也因为去年物价低迷而失真。这是回归正常的一部分,并非更为持久的负面通胀问题的开始。鲍威尔和其他美联储官员可能在本周政策会议结束后强化这一信息。

凯投宏观(Capital Economics)首席美国分析师Paul Ashworth称:“基于市场的通胀补偿指标反弹不会让美联储警觉。相反,美联储官员更有可能将这一反弹视为对他们微调政策框架的肯定。”

目前市场继续看跌美元的主要共识,是人们期望美联储将比欧元区或日本更成功地推高通胀率,而且美联储目前也承诺可以在更长时间内忍受物价涨幅高于目标。

③ 冬季就业疲软是否只是暂时的?

但对疫情的担忧挥之不去,导致家庭对劳动力市场的看法进一步恶化,增加了就业岗位连续第二个月减少的风险。去年12月,美国八个月来首次出现就业岗位减少。

牛津经济研究院(Oxford Economics)首席美国金融经济学家Kathy Bostjancic表示:“尽管预期将有进一步的财政援助和公共健康状况会转好,但疫苗推广缓慢和大流行继续肆虐仍在打击消费者信心。”

自2020年初疫情爆发以来,美国已有超过2600万人感染了新冠病毒,死亡人数接近44万人。分析师称,尽管拜登的救市计划面临部分议员的阻力,不过不太可能令从疫情中复苏脱轨。

美联储主席鲍威尔本周需要表明,影响冬季就业增长的因素是否是暂时的,财政政策能否解决当前就业市场困境,下半年就业市场前景是否乐观。

★机构前瞻

三菱东京日联银行:美联储1月决议或重申鸽派立场

三菱东京日联银行讨论了对美联储1月政策会议的预期,预计美联储将在本周的货币政策会议上重申鸽派政策信号,可能再次强调尽管拜登政府加大财政刺激力度的可能性有所增加,但目前谈论放缓量化宽松步伐还为时过早;预计美联储将更认真地考虑这样一个信号,如果有效的疫苗支持了更强劲的经济复苏,美联储计划在今年晚些时候放缓量化宽松步伐,尽管美联储可能在今年晚些时候宣布缩减量化宽松规模,但该联储可能要到明年才会开始放缓量化宽松购买步伐

摩根士丹利:FOMC声明不会发生变化

摩根士丹利分析师认为,缩减购债计划可能要在2021年12月的会议上宣布。此外美联储可能不会担忧近期国债收益率和通胀预期上升,因规模空前的刺激措施为市场注入了大量流动性,但也改善了经济强劲复苏的前景。

西太平洋银行:充分就业与通胀目标还未实现,货币政策仍将维持不变

西太平洋银行认为,近期经济数据疲软,疫情风险仍在升高,尽管民主党控制了国会参众两院,改善了财政刺激计划的前景,同时疫苗部署也正稳步推进,但这并不意味着短期内美联储会在政策上让步。FOMC在评估经济前景时不可能过于乐观。为确保实现充分就业和通胀目标,美联储必须保持高度宽松的融资环境,料今年通胀与就业风险仍偏下行。

★市场反应前瞻

“通货再膨胀交易”是助涨黄金的主要因素,特别是在美联储推出平均通胀目标框架之后。若本周美联储一如预期,维持当前极度宽松的货币政策不变,金价有望在未来几周升破1875美元。

但美国联邦公开市场委员会(FOMC)对高通胀的兴趣可能受到考验,如果本周意外释放有关美联储考虑缩减量化宽松政策的辩论,可能会加剧美元的相对收益率优势,美元指数或快速反弹,并在之后几周站上91关口,金价将下探前低1805美元。

★技术分析

美指或再度上摸50日均线

过去三周,美元指数整体处于区间震荡格局,短期内卖压会继续缓解。汇价在1月18日当天录得一个月新高90.96,但同时触及50日简单移动平均线,汇价遇阻后回落,目前正在夯实底部第二条腿。

若美指延续跌势,空头可能在之前创下的33个月低位89.21附近受到阻击;若美指反弹,汇价可能再度上攻50日均线(90.63处)。若上破50日均线,下一道阻力位看向92.46,也就是前期下跌区间(102.99-89.21)的23.6%斐波那契回档位。

现货黄金下看1778美元

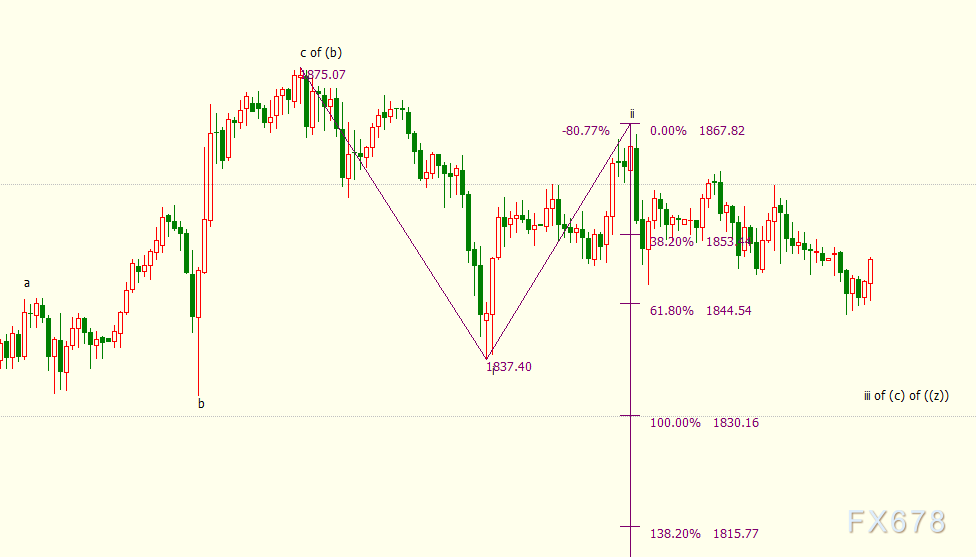

小时图上看,金价处于自1868美元开启的下行iii浪中,100%目标位和138.2%目标位分别在1830美元和1816美元。iii浪是自1875美元开启的下行(c)浪的子浪。(c)浪的38.2%目标位在1815美元。

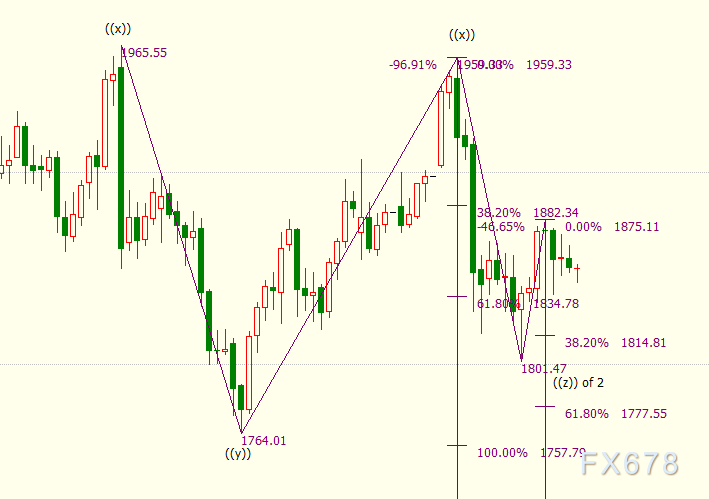

日线图上看,(c)浪是自1959美元开启的下行((z))浪的子浪,(c)浪的61.8%目标位在1778美元。((z))浪则隶属于自2075美元开启的调整2浪。2浪呈现三重三锯齿形结构,可细分为((w))((x))((y))((x))((z))五子浪。

米末

米末

沪公网安备 31010702001056号

沪公网安备 31010702001056号