本文标题由汇通网“析若”拟定,意在抛砖引玉。

2018年货币前景(年初至今)

2017至2018年经济和货币前景

美国 - 美元

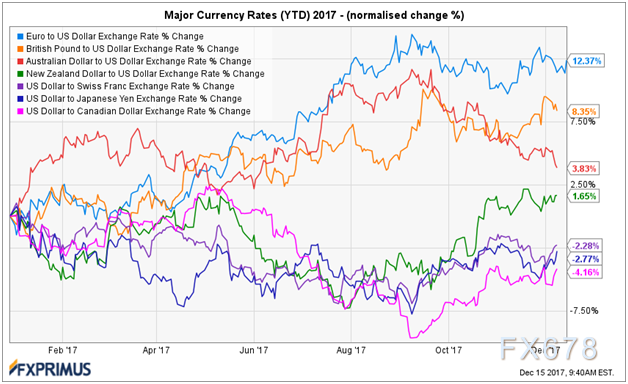

2017年美元多数时候因政治、地缘政治和与环境有关的风险掣肘而难以主动,年初至今下跌了近6.20%。

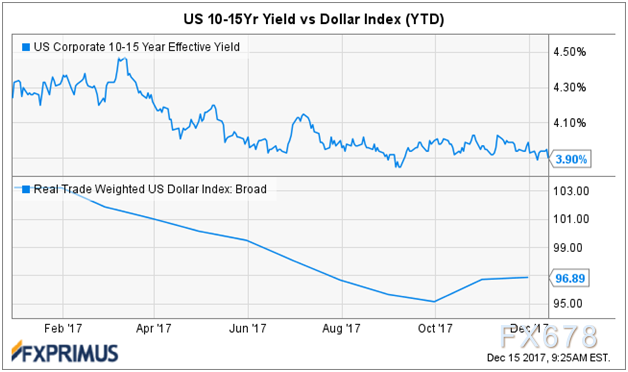

受特朗普的政策影响,交易出现整体的熊市,迫使投资者转而在不确定性消退之前寻求更好的机会。但对于短期投资者而言,确实存在机会;他们调转了美国10-15年期债券收益和美元指数,直到9月初和10月份,主要原因是财政政策的推迟。

在历经9个月表现不佳的时期后,市场对加息和可观财政刺激的预期提振美国经济。实际GDP增长3.3%,是3年的最高水平;核心通胀维持在温和的1.7%上下,而失业率保持在2001年的低位。

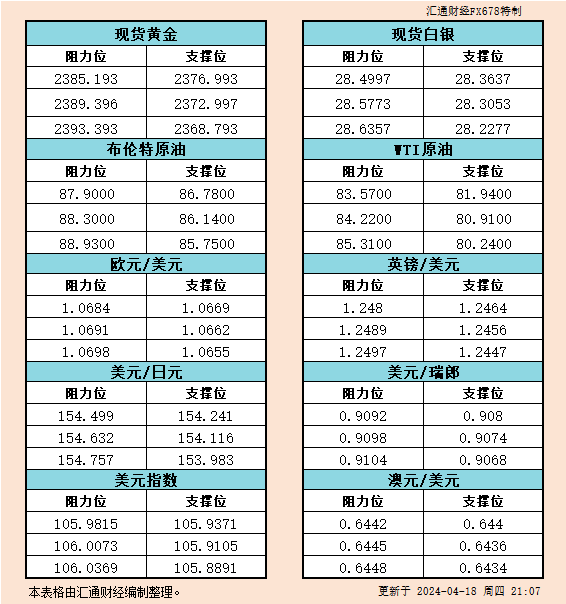

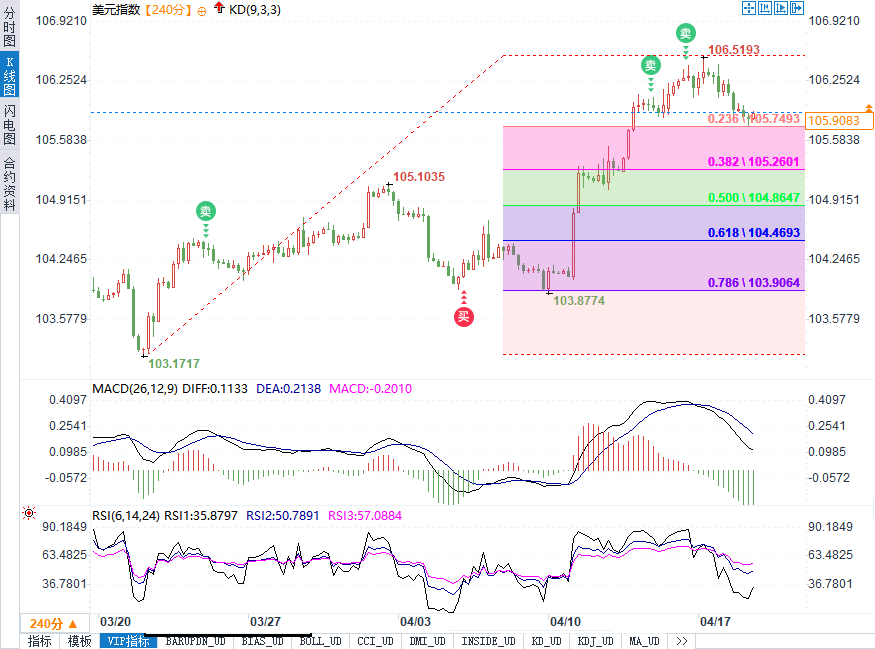

考虑到风险偏好反映了美联储的加息周期和大幅度的政策作用,加上鲍威尔与耶伦一脉相承、逐渐正常化的宽松货币政策立场,我认为2018年美元指数可能被拉低至88.00 - 85.00的水平。

欧洲 - 欧元

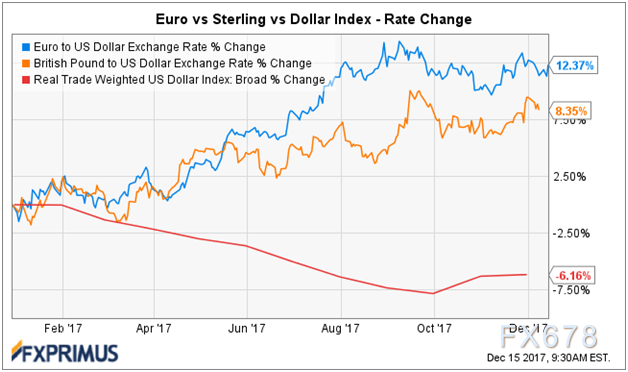

尽管多数银行曾预测欧元将随利率变陡和政策风险而波动,并预计欧元兑美元将触及1.05美元的低位,然而欧洲央行宣布逐渐削减量宽计划,加上美元和英镑走软,欧元大涨12%。

欧洲央行十分宽松的货币政策立场持续推动信心指标改善,第3季度实际GDP增长被证实为0.6%。受强劲的国内需求、私营部门扩张和有利的银行借贷条件推动,对未来利率的预期支持欧元区经济复苏。

我的基本假设是,欧洲央行决定从2018年1月起调整资产购买计划,每月从600亿减到300亿欧元,并延长刺激措施运行的时间,这可能会引发通胀和提振经济。虽然逐渐退出量宽计划时欧元并没有升值(使得这一政策公布相当温和),我们认为政策正常化的速度缓慢,对通胀的刺激会是在2019年,2018年不会十分显著。

因此,以上述内容为基础,加上2018年维持低息,我预测欧元/美元将继续涨至1.278 - 1.311美元。

英国 - 英镑

虽然2017年第一个季度英镑美元在流动性严重低迷时期之后表现脆弱并经历了“暴跌”,但50条的触发使得投资者信心转变。此外,这还归因于全球经济增长和欧元区的乐观前景。相反,英镑2017年全年价格都保持明显低于脱欧投票前的水平,而且2017年有将近半年都低于暴跌前的价位。

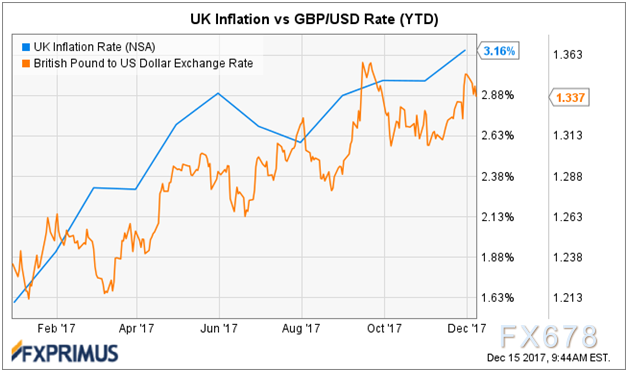

英镑美元似乎(并且仍将可能)是政治矛盾的牺牲品,但空头并没有扩大该货币对的显著跌幅,增加了英镑的中期价值,而英国通胀则升至了3.10%的6年高位。这一数据与政府为稳定价格而设置的2.0%的通胀目标相去甚远。

此外,缓慢的工资增长与疲软的零售销售共同挑战投资者信心,因为消费需求和增长似乎继续承受着压力。

造成英镑波动的并不是资产负债表的敏感性和分手费的价格,而主要是英国脱欧贸易谈判,和英国与欧盟之间实现的是“软”脱欧还是“硬”脱欧。

考虑到英国脱欧的后果、英国议会的利益分歧、长达10年后的加息和提前大选的可能性,我看空英镑。在有希望达成协议和存在小幅加息可能的情况下,我预测英镑/美元2018年全年都将高于1.27,并可能向1.39 - 1.41靠近。此外,我认为宏观基本面可能走软。

日本 - 日元

随着安倍赢得2017年“临时”大选,几乎不存在调整日本央行货币政策立场的空间,因此,通胀压力可能会继续低于2.0%的同比目标。与2017年一样,市场可能纯粹受外部因素驱动(例如,风险情绪)。

考虑到地缘政治担忧可能导致波动性增加,以及对长短期息差的影响,和全球增长稳健,我认为投机性上涨将推动美元/日元稳定在108和118之间,2018年年底接近这一区间的上端。

商品货币

加拿大 - 加元

在2017年繁荣增长后,加拿大央行在2018年可能受基本面指标的推动,对利率的取态维持强硬。

虽然2017年汇率和工资持续上升推升了投资者的信心,但明年由于北美自由贸易协定(NAFTA)谈判和美国以及加拿大的财政政策效应,存在下行风险。

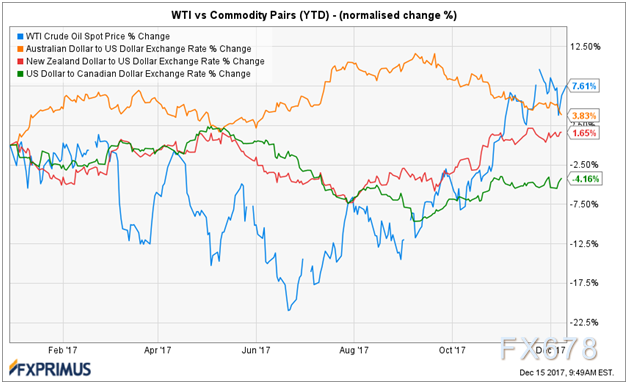

而且,鉴于美国页岩油产量的增加,加元可能受到油价更加负面的影响。相反,石油输出国组织(OPEC)延长减产到2018年末,这一延长在2017年已经让加元获益(参见上方数据),明年可能会有一定的支撑作用。

考虑以上所有因素,我认为加元兑美元2018年将继续看涨, 但涨幅比2017年小得多。预测美元加元上涨不会超过1.3500,年底前将下跌到1.185 - 1.192的水平。

澳大利亚 - 澳元

2017年多数时候澳元都随着澳联储的宽松货币政策而缓慢上涨,整体通胀则下跌至同比增长1.80%。预测澳元至少在2018年上半年保持与政策正常化的路径一致,但我也预测,在工资扎实增长的背景下,存在部分通胀压力。

澳元/美元在2018年第一季度以及第二季度可能存在少量的下跌压力,但价格不大可能跌破0.7360。

虽然中国铁矿石价格高企,而且中国经济进一步放缓形成拖累,经济的脆弱性年底前可能随着澳联储加息周期在2018年第2季度-第3季度初启动而缓解。之后我认为长期看涨,首先很可能落在0.8400附近。

新西兰 – 纽元

在商品货币中,纽元受益于油价的上涨,2017年多数时间表现理想。但由于新西兰联储行长惠勒离任和三季度国家党的崛起,纽元/美元下跌至接近2017年1月的低位。此外,油价对纽元的影响没有澳元或加元那么大。

与此同时,值得一提的是,新西兰建筑业的繁荣增加快了的劳动力供应的增加和工资的上涨,而且新西兰的产量表现领跑G10。

考虑到围绕套利交易的收益承压且通胀预期到达最高,我认为纽元价格将会上涨,向0.7560以及更高价位靠拢。这假定新西兰联储将在2018年第1季度-第2季度加息。

商品

美国石油— WTI

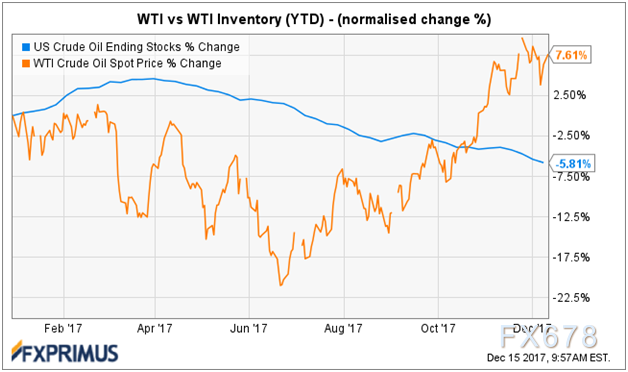

WTI 价格2017年上半年因石油供应过剩和美国页岩油产量的持续增加而直线下降,跌破每桶40美元关口。

下半年石油需求因库存连续加速下降而增加,将油价推升至30个月高点。实际上,供应收紧是OPEC近期决定延长减产的结果。

由于2018年全年可能存在供应限制,我们预期随着近期减产延长到2018年5月,需求将强劲增长,交易者已经作出反应。我认为波动性将会减少,预期价格可能受到供需战的冲击,而市场将经历基本面的变化。

我预计油价升至每桶68美元的高位,下端则是51-52美元。预计2018年年末WTI突破57美元,平均则在62美元上下浮动。

黄金

自1月1日上涨以来,黄金延续了2017年涨势,美元则由于美国的政治和经济状况大幅恶化而下跌。黄金一季度上涨近每盎司85美元,第2季度末之前合共上涨10%。

预期美联储将逐步而不是大举加息,同时中东和朝鲜的地缘政治风险加剧,美国财政政策的不确定性等,将推动黄金三季度末进一步走高。最后一季度,市场情绪转变,原因是股市非常理想。

根据黄金的图表和考虑最近的加息,以及2017年4季度美国的长期和短期债券收益率下滑,我预测金价年中温和上涨到1400 - 1450美元之间,并且在2018年年底跌到每盎司1245美元的低位。

Stavros Tousios,

外汇市场专家

本文所载任何意见、新闻、研究、分析、价格或其他信息仅做一般市场评论提供,不构成投资建议。FXPRIMUS 不对任何损失或损害,包括由于使用或依赖相关信息直接或间接产生的利润亏损而承担责任。

陆行

陆行

沪公网安备 31010702001056号

沪公网安备 31010702001056号