但本周前三个交易日,累计7500万的神秘资金却倒行逆施做多美债价格,并瞄准未来两个月收益率目标最终下跌至2.6%。究竟两强为何产生明显分歧?又会给市场带来怎样的影响?本文将做阐述。

特朗普正在犯下“经济大萧条”时的错误

冈拉克认为,特朗普可能正在重新犯下当年“经济大萧条”时候的错误。

当时,在危机爆发前1920至1929年正值“柯立芝”繁荣时代,由于美国连续出台利于富人的减税政策,剩余资本大量汇聚到资本市场,推动了18个月的牛市但也悄然埋下了泡沫破裂的伏笔。

虽然不可否认,这归功于美国经济的繁荣一定程度上建立在新兴工业的发展,但本质上是受益于竞争对手的牺牲和信贷规模的增长。

最终美联储选择在时机尚不成熟时加息以及实施臭名昭著的《斯姆特-霍利关税法》(互征关税达60%)使得GDP降幅达到30%。无论是股市、贸易局势、还是货币政策和现在的情况比确实有异曲同工的地方。

冈拉克坦言,美国贸易赤字的不断扩大和美联储的加息政策无疑是一个“自杀行为”,在经济增速可能接近顶峰的前夕,这样的举动近乎疯狂。

而当债务负担成本上升至某一水平后,市场可能会考虑增加风险溢价,这将使得未来借贷成本激增。

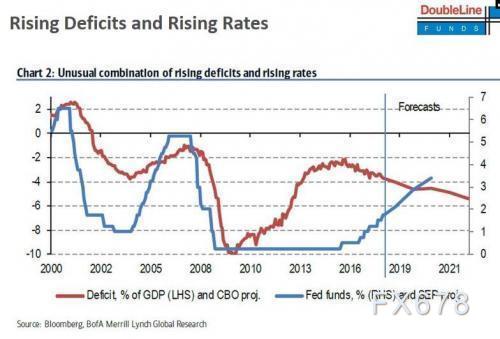

(蓝色线为联邦基金利率对应右边纵轴,红色线为债务赤字与GDP的比重)

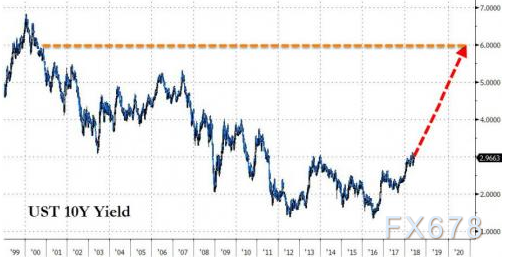

具体而言,他表示,到2020年或2021年,10年期美国国债收益率将上升至6%,并将达到自2000年以来的最高收益率,但目前来看似乎还很遥远。

(美债目前收益率图)

贸易摩擦+全球经济衰退是美债收益率上涨的原因

另一方面,由于特朗普遵循美国第一优先原则,与各国的贸易关税打响只是时间问题。

考虑到各国做出的报复性措施,美国这种“自损八百,伤敌一千”的做法并不能从本质上缩小各国的贸易逆差,反而可能会使得自身出口面临。虽然美国70%GDP贡献都来源于庞大内需支撑,但经济依然会受到影响。

即使,美国借由税改红利以及激进的财政政策来保持未来一年半载经济不出现衰退迹象,但从目前全球经济范围角度看,经济增长放缓现象较为普遍。

欧元区此前公布的一季度季调后GDP终值未上修,6月消费者信心指数亦降至近2年新低,显示在刨除天气因素下并未出现好转迹象。

另外,北京时间(6月14日)周四中国公布的数据也显示中国的零售销售及工业产出明显下降,工业不景气也带动固定投资规模的减少。

除美国外欧元区、中国两大经济体开年表现均不佳,而由于全球联动效应明显,美国要一直逆势保持强劲增长难度不小。

如果美国陷入经济低潮,这也会给寻求连任的特朗普带来极大的麻烦,造成政治局势的不稳,所以种种迹象表明美债价格走低,收益率走高并不无道理。

而一旦美债收益率走高,势必会带动资金对于美元资产的投入,美元指数可能因此上涨,新兴市场却会因此进一步“失血”。

7500万资金暗中叫板

但市场上也有部分人持其它观点。在本周的前三天,交易员花费了超过7500万美元的来购买十年美国国债价格共计20万份的看涨期权。(债券价格升高等于收益率降低)

周一,共购入10万份看涨期权,价值为4500万美元,目标价在8月24日前美债收益率下跌至2.6%左右。

周二,交易员再投2000万美元购入5万手看涨期权,押注收益率在7月27日前跌至2.9%或更低水平。

周三,又有交易员用1250万美元购入4万手看涨期权,押注收益率继续上升前将首先跌至2.6%。

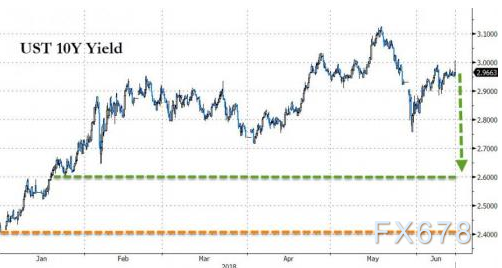

在十年期国债收益率创下近7年高点的三周后,这些投资者并没有因此胆怯,而是将未来收益目标定在8月24日之前下调至低至2.6%左右。

(价值7500万美元期权押注10年期美债收益率2个月内降至2.6%)

本周这些逆势押注者可能是预见到未来几个月全球其它金融市场出现动荡的可能性更高,而美国因为中期选举尚未临近,而经济增速尚佳,将可能是市场资金避险的极佳港湾。

另外,由于美国国债期货空仓规模已高达1196亿美元,这些头寸也可能是为了对冲已有的空头头寸,而非直接押注收益率下跌。不管怎样,这至少暗示市场前路颠簸,美债回升至6%对目前而言还言之过早。

其它

笔者观察到一个有趣的现象可能预示着明年年中美联储的态度从鹰派转向鸽派。谈到美联储我们一定会想到欧银作为世界上最有影响力的两大银行,常被拿来比较。

美联储于2013在宣布量化宽松政策缩减,再于2014年完成量化宽松政策,并最终在2015年最终上调利率。

同一时期,欧洲央行走上了另一条路,积极降息,讨论可能的量化宽松政策,最终于2015年进入量化宽松。欧洲央行QE计划于今年9月结束。

欧银和美联储的货币政策博弈一直是保证全球经济一直处于稳定增长模式的主要原因之一。

现在欧洲央行已经准备退出QE并或于明年年中首次加息,届时美联储或许也会考虑暂停紧缩计划。如果真的能够实现,那除非美国爆发经济、危机,否则联邦基准收益率来看不支持冈拉克所说的十年期国债升至6%。

青择

青择

沪公网安备 31010702001056号

沪公网安备 31010702001056号