尽管围绕这些问题存在很多不确定性,但市场仍然心态乐观。这点从股市上涨和多资产波动率接近历史低点上可以看出。市场感觉央行的政策透明度正在改善,不仅是美联储,还包括欧洲,日本和中国的央行。

但是北京时间周四凌晨2:00在华盛顿公布的美联储利率决议仍可能有很多意外因素。以下是分析师和策略师关于如何引导市场应对美联储意外因素的一些想法。

道明证券:本周FOMC会议的焦点是点阵图

我们预计,未来三年的点阵图中值都将向下移动,但2019年的点阵图中值不会下降到零,且在本次FOMC会议上,美联储将声明缩表将在今年晚些时候结束。但由于美联储温和的鸽派情绪已提前被市场消化,因此只有出现与市场预期严重偏离的信息才会引发美国国债收益率的强烈波动。对于外汇市场也是,全球经济增长放缓,导致了美元持续走软的空间有限,而扭转这一局面需要新的催化剂。。

加拿大皇家银行:美联储本周会议按兵不动将是众望所归

加拿大皇家银行认为,在此前连续四个季度加息之后,考虑到近期美联储官员集体偏向鸽派的言论、美国国内与外部经济体不甚乐观的政治经济基本面形势,以及近期只是差强人意的美国经济数据,美联储本周停止加息的局面已经是众望所归;

该行同时指出,与利率决议同时发布的“点阵图”将显示,在2020年底之前,美联储加息的前景会变得更少更慢,但考虑到当下美国整体经济局面仍然相对稳健,至少在短期内,美联储的政策配置并不会朝着另一个反向发生急转。

德意志银行:美联储3月份的政策不会发生变化

德意志银行(Deutsche Bank)分析团队预计,美国联邦储备委员会(Fed)不会在3月份改变政策,他们认为,此次会议应该会强化这样一个信息,即目前仍将保持耐心;

该行的经济学家认为,市场参与者应该关注两个关键话题,首先是关于结束美联储资产负债表缩减的时间表的任何信号,其次是关于放弃耐心指导、可能在2019年晚些时候再次加息所需条件的任何见解

关于前者,尽管此次会议可能宣布稳定系统公开市场账户(SOMA)资产组合的日期,但该行现在认为,5月份FOMC会议上更有可能宣布。

对于后者,鲍威尔应该保持相当大的灵活性,同时可能重申,反向趋势的消散、持续高于潜在增长率的证据以及更高的通胀,都可能是本周期再次加息的先决条件。

北欧斯安银行:美联储可能会改变政策利率路径的预估中值

北欧斯安银行分析师认为,对于即将公布的美联储利率决议,毫无疑问美联储将维持联邦基金利率2.25%至2.5%的目标区间。

该行预计美联储对于经济预测修正的可能性很小,但是预计政策利率路径的预估中值(点阵图)从2019年加息两次下修至维持不变。

此外美联储正在最终确定其资产负债表计划的最后过程中,但是最有可能的结果是在5月会议上而非本次公布。

但是该银行认为,尽管第一季度经济增长的疲软态势加强了美联储观望的态度,但是美国经济将在第二季度加速,与此同时中国的刺激政策以及欧洲央行宽松的货币政策意味着全球经济前景应当有所改善。

随着国际贸易的乐观情绪叠加股市反弹,2019年全球金融状况已经明显改善,因此该行仍然坚持预测美联储将在6月进行最后一次加息;对于美联储政策和美元的关系,该银行认为,两者的相关关系已经几乎消失了,除非美联储的措辞出乎市场预期,否则料美元反应有限。

荷兰银行:美联储3月决议或鸽派维稳

荷兰银行预计,本周美联储3月利率决议极有可能维稳利率,并于9月宣布结束资产购买,虽然存在推迟风险,美联储鲍威尔货币政策立场极有可能略偏鸽派,称全球经济增长持续存在不确定性,因全球工业板块缺乏企稳迹象,不过料承认去年年底以来美国国内金融市场条件大幅改善,迹象显示内需仍具弹性,诸如消费者信心回升等;与此同时,美联储料下修利率预期点阵图,2019年或仅加息一次,可能导致金融市场大失所望,目前投资者们计价截止年底美联储降息几率约为6%;持续认为美联储已完成加息,不过只要经济前景整体乐观,其就将维持温和加息前景。

Wrightson:FOMC本周在资产负债表方面可能不会有什么决策

Wrightson ICAP经济学家Lou Crandall在报告中说,美联储3月会议的纪要将于4月10日公布,可能提供更多关于FOMC观点的信息,“但我们预计最早也要等到5月会议才有实质决定。”

该行认为,美联储“似乎准备好”在3月会议宣布结束缩表的时间表。美联储主席杰罗姆·鲍威尔已经指出,在决定资产负债表规模之前,FOMC不会转向SOMA的构成问题;FOMC可以采用的两个主要选择是,通过将其国债持有倾向于前端,来回归危机前的常态,或者映射公共债务余额的期限构成,以便达到“市场中立”。

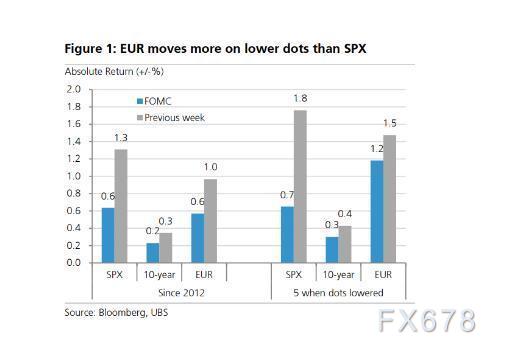

瑞士银行:欧元波动会大于股市和美债

该行Kaiser等策略师周一在一份报告中写道,当点阵图下行时,欧元的平均和绝对波幅分别为0.9%和+/-1.2%,大于标准普尔500指数或10年期美国国债收益率。他们表示,日元对点图下行也会做出反应,但波动程度相对较小。

他们表示,美联储会议对股市的大部分影响将在利率决定宣布之前释放。自2012年以来,标准普尔500指数在FOMC发布声明的日子里上涨或下跌0.6%。

然而,策略师写道,有五次点阵图下降时,标普500指数在会议前的一周平均上涨1.8%,“表明这些举措已被市场提前消化。”他说,标准普尔500指数在接下来的一周平均回报为负。

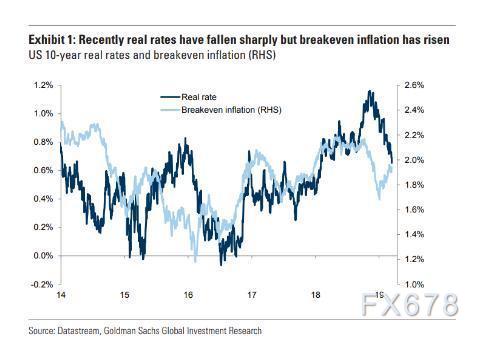

高盛:关注平均通胀目标

该行Pandl等策略师在3月15日写道,高盛正寻找线索来确认联邦公开市场委员会一段时间内不会试图收紧金融状况,这是该公司中期看空美元看法的关键理由之一。

Ian Wright等策略师表示,“高盛对美联储向平均通胀目标制转变的可能性依然关注,可能推动实际利率向近期的相反方向移动。”

Wright写道,自1980年以来美联储有四个时期将利率长期维持在相对较高水平,“我们发现股票往往表现相对较好,但是在接近每个时期的结束或开始时走势会比较复杂,”其补充说技术泡沫影响了一些观察结果。

BMO资本市场:警惕“买预期,卖事实”行情

Hill和Lyngen在3月18日的一份报告中写道,美联储的决定极有可能成为“消息前买进,结果出来后卖出”的事件。

他们正在观察2年期和10年期的国债收益率曲线,“特别是如果利率决议的结果支持收益率试探多周低点时”他们说。“这表明市场动能倾向于收益率曲线趋平,至少在这一基准曲线中。而且它将为收益率差快速向20个基点回升打开大门。”

“美联储的目标肯定是继续保持低波动率环境,”策略师们写道。“联邦公开市场委员会代表了一个潜在的风险事件,”他们说,“任何由此产生的波动率飙升都可能被解读为鲍威尔引起的政策错误。”

摩根大通:美联储对通胀的更高容忍度或令股市的大宗商品板块受益

Kolanovic等摩根大通策略师在3月14日的研报中写道,美联储对通胀的更高容忍度或令股市的大宗商品板块受益.其中包括欧洲矿业公司,油价上涨的受益企业以及受通胀上升提振的股票。

该行表示,鉴于预期中美联储可能发生的策略转变,高配商品股也可以作为对通胀的对冲。

Evercore ISI:收益率曲线略微陡峭或略微陡峭

该机构分析师Guha表示,虽然美联储计划在今年下半年完成缩表计划,“但是当再投资计划到来时,美联储将倾向于票据和其他较短期国债,支持收益率曲线略微陡峭。”他说,鲍威尔在新闻发布会上任何有关再投资活动的评论应会符合这个预期。

AMP Capital Investors Ltd.:利率决议前可以做多美元兑部分非美货币

AMP Capital Investors的投资组合经理Nader Naeimi在美联储利率会议前将做多美元兑一篮子货币(包括日元,泰铢和南非兰特)。

“虽然美联储不会持鹰派立场,且利率将维持不变,但对通胀的态度可能比市场预期的更加强硬,”Naeimi说。

瑞穗银行:可以做空长期国债

瑞穗银行经济与策略主管Vishnu Varathan表示,“如果有人相信美联储所谓‘保持耐心’的立场已经过头,不妨对长期国债做空,因为长债收益率可能会上升一些(或者至少脱离低点)”。

花旗银行:警惕鹰派风险

花旗银行分析师指出,本周将召开联邦公开市场委员会3月会议,这将是市场的关键经济事件;预计美联储将把“点阵图”的中值预期调整为仅在2019年加息一次,不过美联储也有可能维持预期不变的鹰派风险,还可能宣布结束资产负债表削减,会议还可能看到美联储对美国经济的评估发生变化。

丹麦丹斯克银行:美联储3月决议或主导欧元兑美元

丹麦丹斯克银行指出,欧元兑美元交投于欧洲央行3月利率决议前的水平附近,本周美联储3月利率决议料主导汇价走势,将决定其是否进一步走软,美联储料下修利率预期点阵图,市场极有可能将此视为鸽派信号,支撑欧元兑美元,尽管美联储已淡化了点阵图的重要性;鉴于美国经济前景乐观,仍预计年内美联储将加息两次,这将进一步提振美元,不过本周不大可能实现;周五(3月22日)欧元区及美国将出炉系列采购经理人指数(PMI),届时可能拉低欧元兑美元,凸显周期性经济前景仍利好美元,

SEB银行:美联储改变点阵图

SEB银行分析师指出,美联储将在周三大转弯后公布其首次更新预测,并将成为本周市场的关键事件。

该行预计其经济预测的变化相对较小,但点阵图将从2019年的两次加息转变为未变化的利率;鉴于温和的市场定价(截至19日末降息5个基点),这对市场的影响有限,该行认为美国利率的风险在某种程度上偏向上行;鉴于我们对前景改善的预期,该行坚持预测Fed将在6月份实现最终加息。

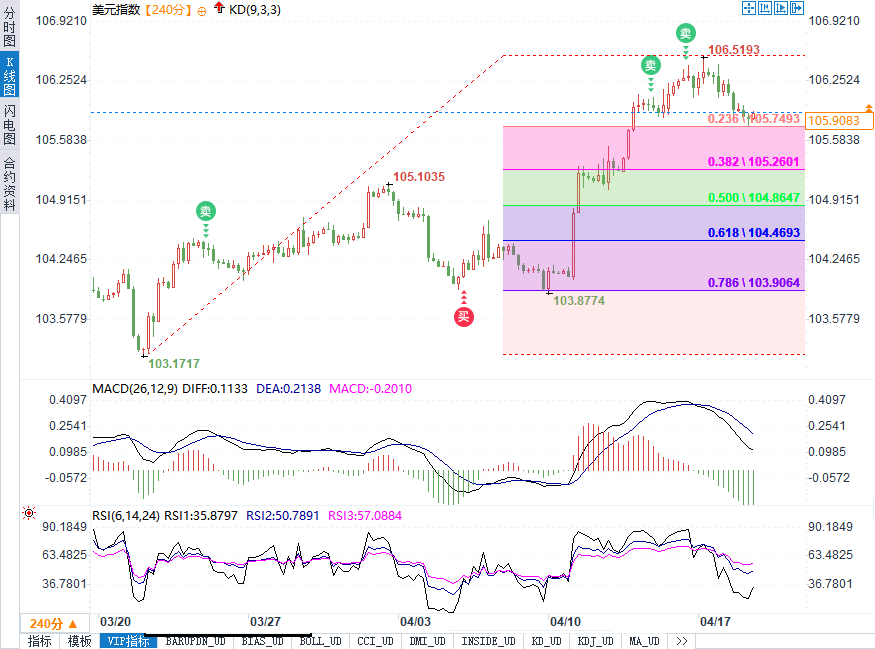

汇通网提醒,从以上金融机构的观点来看,在美联储利率决议前,美元指数面临一定的下行风险,这有望给金价和多数非美货币提供支撑;当然,观望情绪较浓也可能限制整体交投空间;但美联储利率决议只要不是特别的鸽派,即鸽派程度不及预期或者意外偏向鹰派,都有望给美元在美联储利率决议后提供一定的上涨动能,也就是说,美联储利率决议后金银和多数非美货币可能面临较大的下行风险,投资者需要予以警惕。

此外,对于北京时间周四凌晨2:30美联储主席鲍威尔的新闻发布会,投资者也需要予以重点关注。

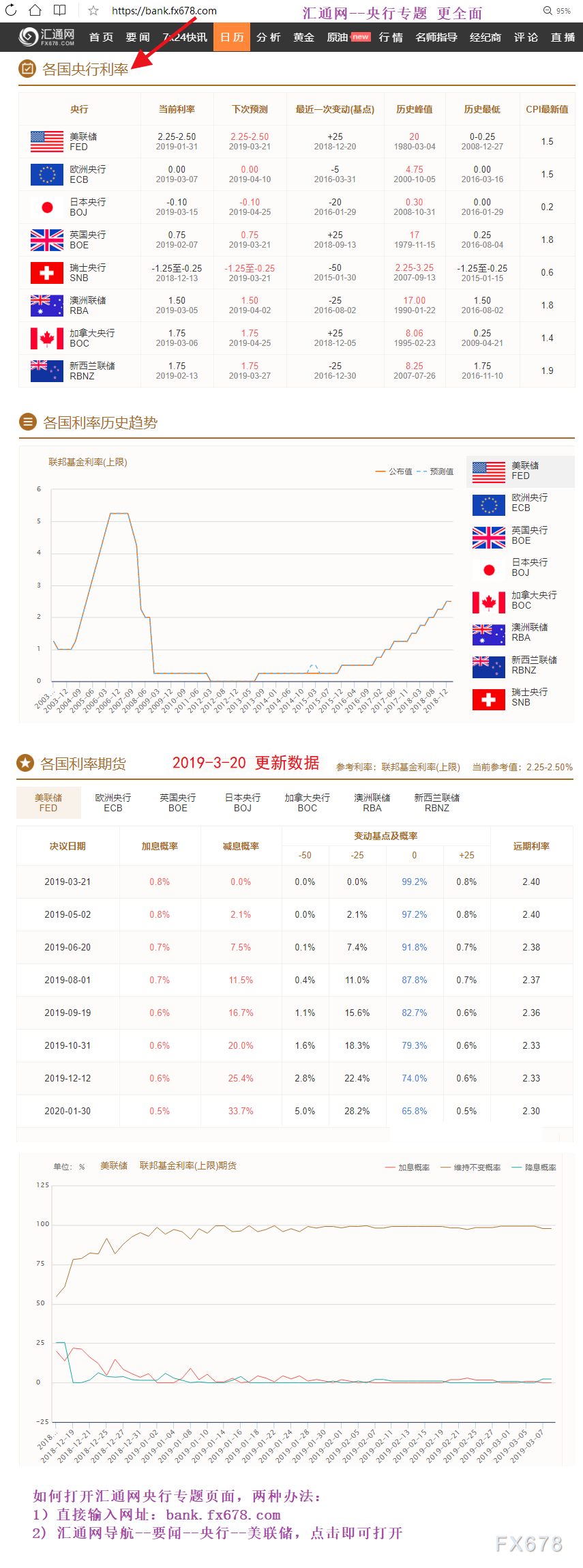

美联储其他相关信息可以查看:汇通网央行专题页面。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号