富国证券最新公布的一份报告认为,下周即将公布的美联储利率决议最有可能的情形仍是降息25个基点,同时美联储可能会继续强调全球经济增长和国际贸易局势对于前景的风险,且美联储很有可能会承认通胀仍低于目标水平。

不过富国证券认为,如果美联储在10月降息,那么可能无需在12月进行年内第四次降息。

在资产负债表方面,随着美联储在10月11日意外宣布再次扩表,因此美联储在本次会议上可能不会对资产购买做出调整。但是由于该计划仍存在着不确定性,并且可能成为当日鲍威尔新闻发布会的主题,因此仍需保持关注。富国证券认为,美联储将在2019年年底之前每个月购买600亿美元的国库券,然后再缩减,预计2019年10月中旬到2020年4月中旬的国库券购买总量约为2700亿美元。

以下是富国证券对于利率决议所给出的预测。

连续第三次降息25个基点(概率60%)

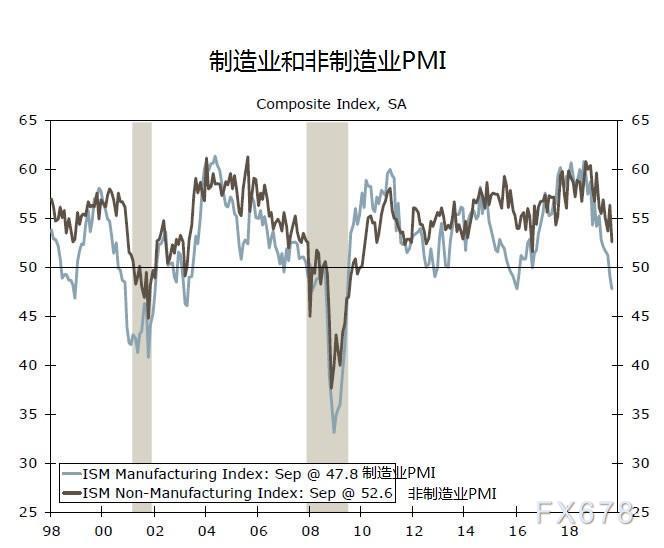

美联储主席鲍威尔在本月初的讲话中指出,美国经济状况良好,“我们的工作是将经济保持尽可能长的时间。”但是,许多关键指标已经体现出美国经济开始衰退,尤其是制造业方面,ISM制造业指数跌至2009年经济衰退以来的最低水平,预示着工厂领域的经济进一步萎缩。

服务业ISM尽管仍维持在50一线上方,即仍处于扩张领域,但是此前ISM非制造业PMI却处于约三年来的最低水平。

两项ISM调查中许多选定的答复都凸显了国际贸易紧张情绪对许多不同行业的商业固定投资支出的不利影响。富国证券认为,在国际贸易局势出现更为明朗的信号前,尚不清楚什么会向美联储政策制定者发出信号。

事实上近期美联储已经将国际贸易局势放在了一个非常突出的位置。在9月会议纪要上,美联储承认“经济活动前景的下行风险有所增加,特别是源于国际贸易局势不确定性。”如果9月份降息是由于对国际贸易政前景不确定性的担忧,基于那些不确定性转化为实际经济结果的下降,可以证明10月的削减是合理的。

制造业趋势减弱的趋势已开始渗入服务业这一事实尤其令人担忧,因为至少在最近之前,消费者支出一直是一个亮点。制造业疲软和国际贸易忧虑引起了消费者的关注,这也引起了美联储的关注。

此前鹰派的克利夫兰联储主席洛雷塔·梅斯特在10月的第一周表示,我正在关注的是,我们在贸易和制造业中看到的负面因素是否会蔓延至消费者。截至她发表评论之时,疲软的消费者信心数据尚未导致实际支出的广泛衡量指标下降。

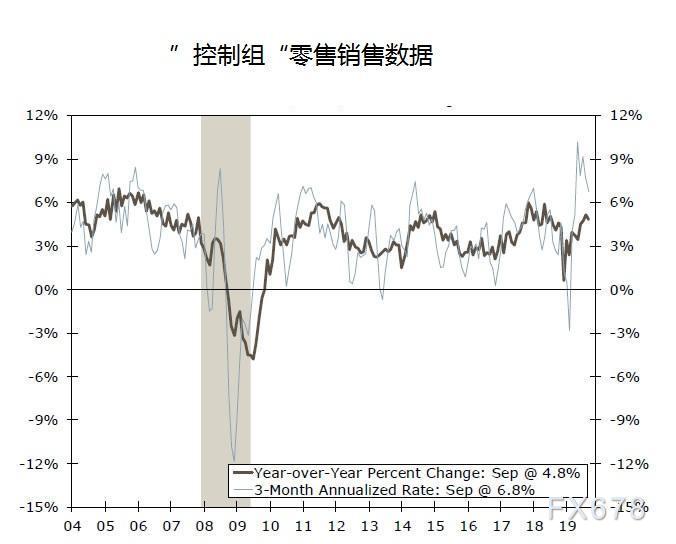

但是到10月第二周,9月份的零售数据低于预期,相对8月份下降了0.3%,甚至没有达到最低预期。

对此富国证券认为,尽管“控制组”零售销售有所下降,与GDP账户中的消费者支出密切相关,但仍以可观的速度增长。现在的问题在于,美联储决策者是否将9月份零售额的下降(这是七个月来的首次月度下降)视为一个明显衰退的标志。如果美联储强化了消费数据疲软的影响,那么支持美联储降息的理由。

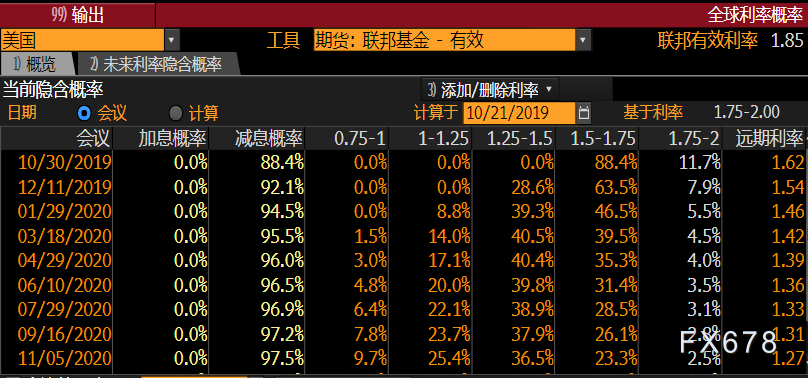

除了经济数据恶化外,预计10月降息的另一个令人信服的理由是,美联储并没有对市场的预期做出及时的引导。相反美联储多次强调如有必要将对降息持开放立场,这使得市场对于美联储降息的预期持续升温。

值得讽刺的是9月会议纪要上美联储强调市场对于美联储降息预期过高,将会对此做出调整。不过市场似乎没有在意美联储的这般表态,目前市场对于美联储10月降息的预期依然高达89%。

暂缓降息(概率40%)

支持美联储暂缓降息的理由主要是美联储的政策空间有限,因此需要保留足够的政策弹药以应对后期可能存在的风险。波士顿联储主席埃里克·罗森格伦表示,持续性降息可能加剧冒险行为和潜在的失衡。罗森格伦在9月的议席会议上对降息25个基点持反对立场。

在国际贸易存在不确定性和经济放缓的的背景下,特朗普政府多次对美联储的货币政策做出批评,认为过高的利率损害了美国的经济成长。

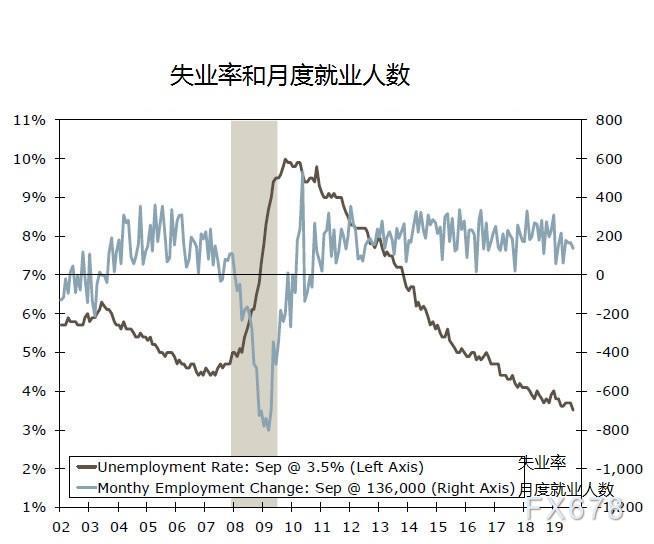

但是考虑到美联储的政策目标是实现通胀目标和就业稳定。总体而言,美国劳动力市场状况依旧良好。尽管就业增长的步伐确实在放缓,但随着失业率处于50年来的最低水平并且企业发现寻找合格工人的难度越来越大,即使近期该数据有所走坏也不会影响市场对于美国就业前景的乐观预期。

正如鲍威尔主席在上次新闻发布会上所强调的那样,联邦公开市场委员会已经预期就业增长会放缓,因此近期的降级不太可能引起委员会的关注。

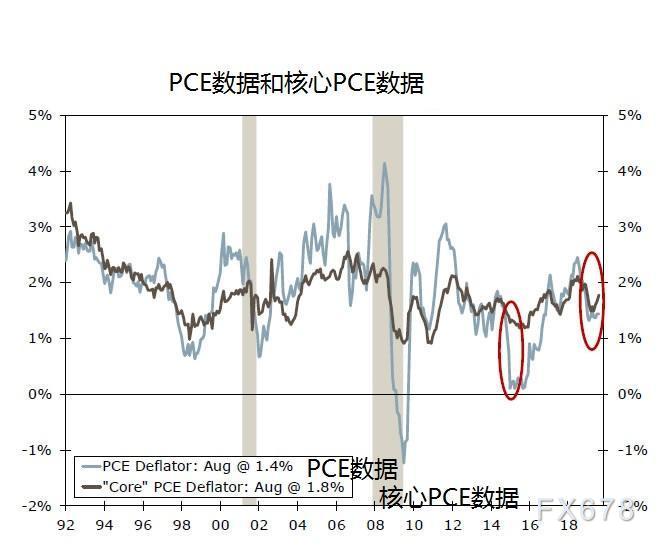

不过美国的通胀依旧疲软,此前薪资数据走低更是强化了市场对于美联储实现2%通胀目标的忧虑。一般而言,市场认为通胀低于目标使美联储有降息的余地。

但是富国证券认为,当FOMC在2015年12月在此周期首次加息时,整体PCE通货膨胀率低于0.3%,核心PCE通货膨胀率低于1.3%。将这种情况与当前情况进行比较。今天的整体通货膨胀率和核心通货膨胀率均高于2015年12月美联储开始加息时的水平。实际上,核心通胀已经回到FOMC的目标,因为在过去六个月中,物价以2.1%的年率增长。

正如前面提到,尽管零售支出出现减速,但是增长率仍然很稳定。第二季度实际个人消费支出(PCE)的年化增长率为4.6%,尽管9月份零售销售情况不佳,但消费者支出也有望成为第三季度GDP增长的主要驱动力。因此美联储的决策者可能会在其双重授权的背景下合理评估形势。这完全可以成为美联储暂缓降息的一个理由。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号