市场预计美联储将在周四采取鹰派降息,而英国央行下周降息预期升温,叠加关键经济数据的催化,英镑短期内或将面临突破震荡区间的契机。

美联储鹰派降息压制英镑

本周市场的核心焦点是美联储周三收官的两天期货币政策会议,目前市场已普遍定价其降息25个基点,将联邦基金利率降至3.50%-3.75%区间。

但市场预计鲍威尔在新闻发布会同时会透露出鹰派言论,并且提高下次降息的门槛,偏鹰派的预期提供了美元指数(DXY)部分的反弹动能,截至发稿,美元指数已经运行在99.00整数关口之上,为英镑兑美元提供了小幅压制。

美联储的政策平衡需重点关注:当前美国通胀压力仍显著高于2%的目标,而就业市场因人工智能应用普及有所降温,美联储大概率会在货币政策声明、点阵图及鲍威尔的新闻发布会上传递谨慎宽松的偏鹰信号。

投资者将重点解读经济预测报告中对中长期利率、通胀、增长及失业率的最新预估,这一信号将直接主导美元后续走势,进而影响英镑兑美元的方向。

英国央行下周降息押注升温,限制英镑反弹

市场对英国央行下周降息的押注持续升温,成为制约英镑多头进攻的关键因素。

交易员普遍预期,英国央行将在下周货币政策会议上降息25个基点,将利率降至3.75%,这一预期也得到了数据与官员表态的支撑。

一方面,英国10月整体消费者价格指数(CPI)同比增速从连续三个月的3.8%放缓至3.6%,劳动力市场同样疲软——毕马威与招聘与就业联合会的调查显示,上月永久职位招聘活动因潜在加税担忧依旧疲软;

另一方面,英国央行外部委员艾伦·泰勒明确表态,随着薪资与服务业通胀同步放缓,通胀有望在短期内回归2%的政策目标,当前适度紧缩的政策将如期达成通胀控制效果。

后续英国利率前景的关键线索,需关注英国央行行长安德鲁·贝利周三的讲话,以及周五公布的10月国内生产总值(GDP)数据,这两大事件将进一步确认英国央行的降息逻辑是否稳固。

短期催化:美国就业数据成区间突破关键

在央行政策落地前,周二公布的美国就业数据将成为英镑兑美元的短期催化因素。格林尼治标准时间15:00将公布10月JOLTS职位空缺数据,市场预期美国雇主新增职位空缺720万个;北美时段晚些时候还将公布ADP每周就业人数变动数据。

若数据显示美国劳动力市场进一步降温,将强化美联储后续持续宽松的预期,推动美元走弱,英镑兑美元有望向震荡区间上沿发起冲击;反之,若数据表现强劲,可能短暂提振美元,压制英镑回调测试1.3300关口支撑。

不过,在关键央行事件临近的背景下,数据对汇率的影响或偏向短期波动,难以改变英镑的震荡格局。

额外支撑:OECD上调英国增长预期

值得注意的是,经济合作与发展组织(OECD)上周上调了英国增长预期,并预测英国央行将在2026年第二季度终结宽松周期,这一预期为英镑提供了额外的底层支撑,助力英镑兑美元在1.3300关口上方企稳。前一交易日经历双向震荡后,英镑在周二亚洲时段吸引了部分短线买盘,但缺乏强劲的后续买盘跟进,反映出市场的谨慎心态。

交易启示:震荡区间未破,观望为主等待信号

从交易视角来看,英镑兑美元当前处于“政策前观望”状态,1.3300关口成为短期多空博弈的核心。

在美联储与英国央行政策信号明确前,不宜盲目押注汇率延续11月以来从1.3000心理关口的反弹走势,震荡区间内高抛低吸需严控仓位。

后续需重点关注两大突破信号:若美联储释放偏鸽派指引,且英国GDP数据表现向好,英镑兑美元有望突破震荡上沿,打开进一步上行空间。

若鲍威尔强调宽松门槛,或英国央行降息预期进一步强化,英镑可能下破1.3300关口,回调测试下方支撑。当前最稳妥的策略是等待政策与数据共振后的明确方向,再顺势布局,避免在多空博弈激烈的区间内过度交易。

技术分析:

英镑日线图显示,汇价依托双底形态进行突破,之后到达量度涨幅的1.3344附近,目前汇价连续测试1.3344无果,会后预计展开回落,目前1.3344和5日线是压力位,远处压力位在 1.3450,为之前汇价下跌前的成交密集区。

支撑在橙色线是之前汇价下跌抵抗时产生的颈线,在1.3280-1.3290区间内。

同时英镑反弹到位意味着美元指数可能反扑。

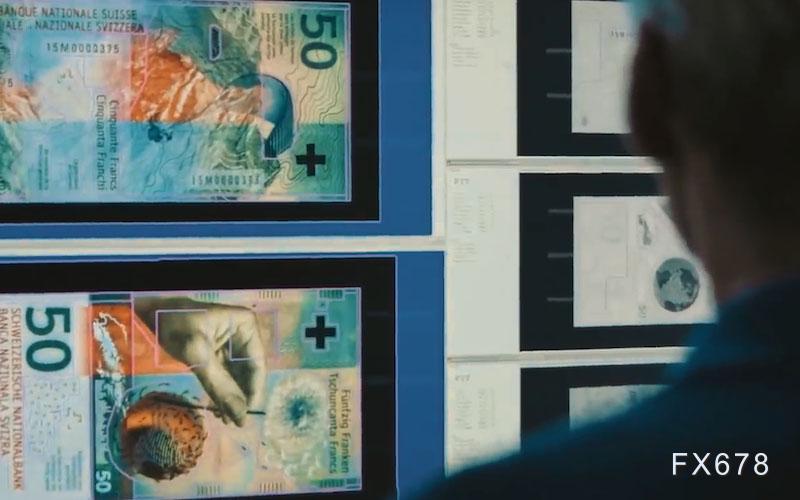

(英镑兑美元日线图,来源:易汇通)

北京时间20:58,英镑兑美元现报1.3319/20。

逆水观澜

逆水观澜

沪公网安备 31010702001056号

沪公网安备 31010702001056号