周一(8月3日)关键词:美国抗议救助计划、美国7月ISM制造业PMI

周一投资者首先需要留意周末有关美国抗疫救助计划的相关消息,这会对市场情绪产生影响,并可能会造成周一开盘出现跳空的行情。

白宫幕僚长Mark Meadows7月31日表示,民主党拒绝了特朗普政府的多项提议,包括临时性延长补充失业保险。在美国经济受到新冠疫情重创之际,民主党却还在新刺激法案的谈判中下新的赌注。

Meadows在7月31日白宫举行的简报会上说:“按照总统的指示,我们对失业保险和禁止驱逐房客令提出了至少四个不同的建议,都被他们否决了,而且连相应的提案都没有”。

众议院议长南希·佩洛西7月31日表示,她将继续与Meadows和财政部长史蒂芬·姆努钦谈判,如果不能就整体的刺激方案取得重大进展,将不可能同意实施临时性措施。“只有当你们已经走在了达成广泛协议的道路上”,才可能通过短期性的刺激方案。“我们预期可以达成法案,但不是现在”。

谈判中最紧迫的问题是,联邦政府每周600美元的额外失业救济金将在本周五到期,当就业市场仍然不景气的时候,数百万失业的美国人即将失去这笔额外的救助金。

共和党人希望在新一轮刺激计划中把失业保险金控制在失业者此前收入的一定比例,但民主党认为应该保持现有水平不变。

值得一提的是,美国参议院将于下周末进入8月休会期,众议院多数党领袖Steny Hoyer表示,众议院下周将休会,但如果协议达成,会提前24小时通知议员,让他们做好投票准备。

其次,投资者抗疫留意一下欧元区和美国MARKIT制造业PMI终值的表现,市场普遍预期和前值一致。

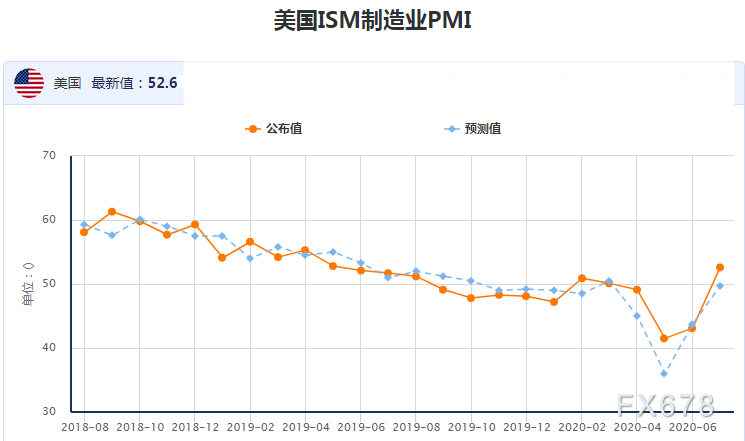

周一的另一个焦点是美国7月ISM制造业PMI数据;目前市场普遍预期为53.6,如果符合预期,这将是连续第二个录得50关口上方,且是 2019年3月以来最佳表现,有望给持续下跌的美元指数提供一点的反弹机会。

(美国7月ISM制造业PMI数据历史表现一览)

7月24日出炉的美国7月MARKIT制造业PMI由6月的49.8升至51.3,录得2月份以来最佳表现,暗示美国制造业较6月份处于扩张阶段;也暗示美国7月ISM有望取得乐观的表现。

对于该数据的分项数据——美国7月ISM制造业就业指数,投资者也需要简单予以留意,可以给美国7月非农就业报告提供一些指引参考。

事件方面,在当地时间周一午后(北京事件周二凌晨),圣路易斯联储主席布拉德、里士满联储主席巴尔金、芝加哥联储主席埃文斯将分别发表讲话,这是最近一次美联储利率决议后的美联储官员(鲍威尔的新闻发布会除外)首次公开亮相,投资者也需要重点关注。

周二(8月4日)关键词:澳洲联储利率决议

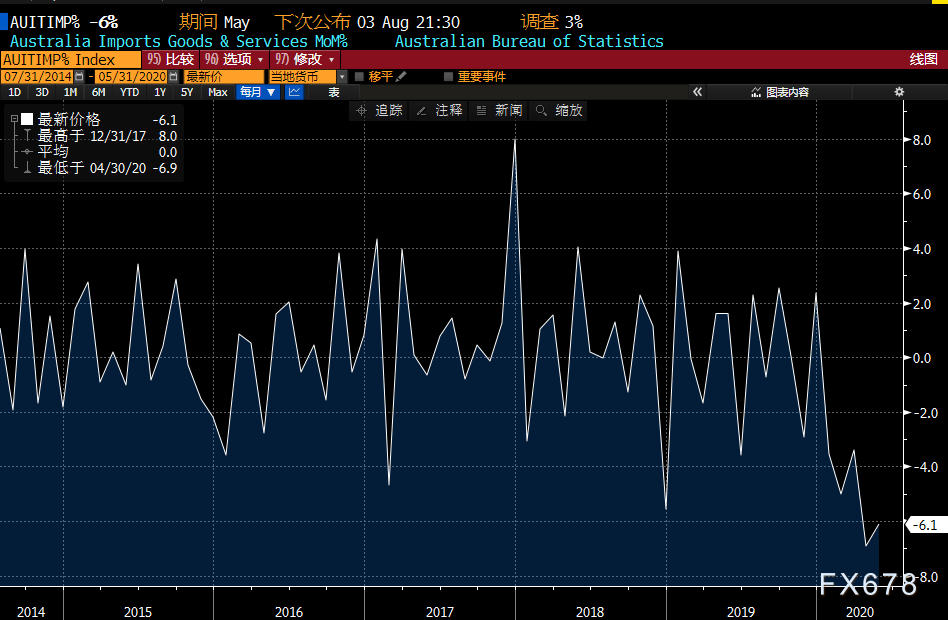

周二亚洲时段,投资者首先可以留意一下澳大利亚6月份的贸易数据,目前市场预期逼近乐观,进口月率和出口月率都有望由负转正,尤其是进口数据,如果符合预期,将是3月份第一次新冠疫情高峰以来的首次转正。相对而已,有望提振市场对经济前景的乐观预期,并给澳元和冒险情绪提供支撑。

(澳大利亚进口数据表现一览)

其次,投资者需要关注澳洲联储利率决议,这将是澳大利亚第二次疫情爆发后的首次利率决议。市场普遍预期为维持利率在0.25%历史记录低点不变,但投资者需要关注澳洲联储是否会扩大其债券购买规模,以便更好的应对新冠肺炎疫情。

7月30日澳大利亚经历了新冠病毒感染最糟糕的一天,维多利亚州新增723例病例。这打击了对墨尔本实施防疫封锁有望控制住疫情的希望。

越来越多的人担心,三周前开始的墨尔本"居家令"将不得不延长,从而对经济造成进一步的损害。卫生当局还担心该病毒正在蔓延到其他州和领地,其中大多数过去数周都没有出现社区传播病例

流行病学家Tony Blakely教授警告说,如果维州无法控制好疫情,将可能与澳洲其他地区进行长达两年的隔离。

澳洲联储的目标是随着时间的推移将通胀率控制在2%-3%,因此2020年将注意力集中在应对后果这场大流行使该国经济自1991年以来首次陷入衰退。但最新数据显示,澳大利亚第二季度消费者价格指数(CPI)较前季下降1.9%,较上年同期下降0.3%,为1998年以来首次出现同比下跌。

一连串的低通胀率将拖低澳大利亚未来通胀预期,降低薪资增幅,加大物价回升难度;澳洲联储面临进一步扩大购债规模的可能性,投资者需要予以警惕。如果出现这种情况,澳元短线将面临较大的下行风险。

周二纽约时段,美国商务部将公布美国6月工厂订单月率,投资者也需要予以留意,目前市场预期为环比增长5%。

周三(8月5日)关键词:小非农

周三亚洲时段首先需要留意新西兰二季度就业数据,目前市场预计失业率将由4.2%,上升至5.5%;如果符合预期,短线料对纽元产生一些拖累。

周三欧洲时段,将出炉欧元区6月零售销售月率,目前市场预期为8.4%。

据欧盟统计局7月6日数据显示,欧元区19个国家5月销售额环比增长17.8%,创1999年有记录以来的最大环比增幅,并超出预期的+15%。

尽管市场对欧元区6月零售销售数据的预期不及5月份,但仍为历史第二高水平,有望给欧元提供进一步上涨动能。

周三纽约时段,将迎来有“小非农”之称的美国ADP就业数据,因为该数据跟美国非农就业人数变动有一定的同步性,而且一般比美国非农数据提前两天公布,所以市场经常通过该数据前瞻美国非农就业报告的表现。

目前市场预计美国7月ADP就业人数将增加120万人,尽管低于前值236.9万人,但相对而已仍比较乐观,如果符合预期,将有望给美元提供一定的支撑。

其次,纽约时段还将出炉美国6月的贸易数据和7月的ISM服务业PMI数据,投资者也需要予以关注。

尤其是服务业PMI数据,目前市场预期为55,如果符合预期,将是连续两个月位于50荣枯线上方,将提振市场对经济复苏的信心,这有望给美元反弹提供一些机会。进而令多数非美货币承压,甚至会令7月份大幅上涨并创下历史记录高点的金价短线面临一定的回调风险。

周四(8月6日)关键词:英国央行利率决议

周四市场的焦点在于英国央行的货币政策报告和金融稳定报告。调查报告显示,英国央行将在8月6日会议上维持利率在0.1不变;投票结果将是9-0。但投资者还需留意购债规模和英国央行对于负利率预期的信号。

三菱日联指出,下周四的英国央行利率决议可能成为英镑的新催化剂。若市场对英国负利率的预期增强,则持有英镑空头头寸的风险回报将不具吸引力。预计短期内英镑表现将继续好于预期,欧元兑英镑已回落至0.90下方。过去一周,英国经济复苏势头强劲的迹象抑制了欧镑的涨势,英国脱欧消息影响较小。美元疲软加上全球投资者风险情绪的改善也促使英镑升值。

加拿大帝国商业银行认为,虽然预计英国央行不会批准负利率,但自7月初以来3个月伦敦银行间同业拆借利率低于基准利率的事实表明,投资者对未来的降息仍持谨慎态度;年底英国脱欧的倒计时还在继续,能否达成协议还远未确定,虽然对于欧洲法院角色的红线似乎已经澄清,但捕鱼权和公平竞争的标准仍然没有解决。随着英国政府支持逐步撤离,失业人数不断上升,经济表现可能令人失望,英镑仍处于守势。

分析师指出,英国央行下周将进一步阐明,预期经济会以多块的速度从新冠疫情造成的冲击中反弹,但英国央行不太可能对6月宣布的1000亿英镑(1310亿美元)刺激举措继续加码。

英国经济在2月至5月间萎缩近四分之一,一些分析师认为,要恢复至危机前的规模可能需要数年。

英国央行5月曾表示,最乐观的预期是经济在2021年下半年恢复至此前规模但几位决策者此后警告称,这种V型复苏可能推迟。

英国央行表示,6月宣布的购债举措将持续至年底--尽管购债速度相比之前有所放缓;而Investec分析师Philip Shaw认为央行会在11月做出下一个重要决定,而非8月。“现在,我们处在:‘好吧,让我们稳住舵柄...保持利率不变,看看经济如何’。”

接受路透访查的分析师平均预计,英国央行今明两年将维持利率在纪录低位0.1%不变,但决策者将在11月或12月宣布700亿英镑资产购买计划。

此外,周四还将出炉美国美国截至8月1日当周初请失业金人数和美国7月挑战者企业裁员人数,投资者也需要予以关注,尤其是裁员数据可以给美国7月非农就业报告提供一下参考指引。

周五(8月7日)关键词:非农就业报告

周五亚洲时段,将迎来中国7月份贸易数据,投资者需要重点关注,可能对澳元、纽元等商品货币和市场情绪产生一些影响。

欧洲时段,将迎来德国、法国和意大利7月份的贸易数据,由于欧洲新冠疫情已经初步得到控制,市场预计贸易数据将好于6月份的表现,有望给欧元和欧洲股市提供支撑,对避险资产可能会有一些短线利空影响。

周五市场的焦点将是美国7月份非农就业报告,也是接下来的一周焦点所在。目前市场预计美国7月份非农就业人数将增加151万人,失业率将下降至10.5%,如果符合预期,将有望给美元提供一些支撑。

需要提醒的是,接下来的一周,市场对美国非农就业人数的预期还可能发生变化,投资者需要予以留意;而且由于6月份以来,美国新冠疫情严重恶化,即使数据表现乐观,可能也难以给美元提供持续的上涨动能。此外,如果数据差于市场预期,美元指数将面临进一步下调风险。

加拿大帝国商业银行指出,尽管最近几周的前景有所恶化,但从就业调查来看,7月的初请和续请失业金人数仍低于6月。据测算,7月可能新增110万个非农就业工作岗位,不及市场预期的160万,远低于上月的480万。到7月为止,仅有39%的劳动力从4月以来的失业潮中恢复过来,表明美国劳动力市场仍有很长的路要走。若新冠肺炎继续扩散,美国劳动力市场可能在8月陷入停滞。受疫情影响最严重的三个州――加州、佛罗里达州和得州占据美国总就业人数的四分之一。报告可能加剧人们对复苏停滞的担忧。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号