国际能源署(IEA)周四下调2020年石油需求预估,警告称新冠病毒疫情导致航空旅行减少,将使今年的全球石油需求减少810万桶/日。石油输出国组织(OPEC)在月度报告中表示,今年全球石油需求将下降906万桶/日,一个月前预测的降幅为895万桶/日。Ritterbusch and Associates的Jim Ritterbusch表示,总体而言,无论是昨天的OPEC月报还是今天IEA的消息,似乎都没有对石油市场产生太大影响,油市仍主要关注风险偏好的持续增强,对美国援助计划缺乏进展也不太在意。根据俄罗斯多家新闻机构周四报导,俄罗斯能源部长诺瓦克认为由于油市已经稳定下来,本月稍后将举行的OPEC+联合部长级监督委员会(JMMC)会议不会就减产做出任何“变动很大的”决定。

期货合约和成交情况一览

上海国际能源交易中心成交情况 2020年8月14日(周五)

交易综述与交易策略

上海原油价格下跌。主力合约2009,以282.3元/桶收盘,下跌1.4元,跌幅为0.49%。全部合约成交78162手,持仓量增加286手至127684手。主力合约成交38429手,持仓量减少2255手至33260手。

交易逻辑:IEA和OPEC本周都下调了原油需求预期,同时消息称俄罗斯能源部长诺瓦克认为下周将举行的OPEC+联合部长级监督委员会会议不会修改和调整减产协议,这限制油价进一步上涨的空间。同时美国刺激方案陷入僵局也打击了市场的乐观情绪。

支撑位:美油35关口获支撑;INE原油250关口存支撑。

阻力位:INE原油300关口存阻力;美原油45关口阻力强劲。

交易策略:短线基本面多空各有,空头建议背靠310做空,多头建议背靠260做多。

中国及海外消息

【国家统计局:固定资产投资降幅持续收窄,高技术产业和社会领域投资较快增长】

1-7月份,全国固定资产投资(不含农户)329214亿元,同比下降1.6%,降幅比1-6月份收窄1.5个百分点;7月份环比增长4.85%。分领域看,基础设施投资同比下降1.0%,制造业投资下降10.2%,降幅分别比1-6月份收窄1.7、1.5个百分点;房地产开发投资增长3.4%,比1-6月份加快1.5个百分点。

【国家统计局:市场销售继续回暖,商品零售月度同比增速由负转正】

7月份,社会消费品零售总额32203亿元,同比下降1.1%,降幅比6月份收窄0.7个百分点;环比增长0.85%。1-7月份,社会消费品零售总额204459亿元,同比下降9.9%,降幅比1-6月份收窄1.5个百分点。7月份,按经营单位所在地分,城镇消费品零售额28025亿元,同比下降1.1%;乡村消费品零售额4178亿元,下降1.3%。按消费类型分,餐饮收入3282亿元,下降11.0%;商品零售28920亿元,增速年内首次由负转正,增长0.2%。基本生活类商品销售较快增长。7月份,限额以上单位商品零售额中,饮料类、粮油食品类、日用品类商品同比分别增长10.7%、6.9%、6.9%。消费升级类商品销售持续改善,7月份,汽车类商品增长12.3%,6月份为下降8.2%;通讯器材类、化妆品类商品分别增长11.3%、9.2%。网上零售持续向好。1-7月份,全国网上零售额60785亿元,同比增长9.0%,比1-6月份加快1.7个百分点;其中,实物商品网上零售额增长15.7%,比1-6月份加快1.4个百分点。

【统计局:今年的投资和以往相比 最大特点是没有采取“大水漫灌”强刺激】

① 国家统计局:今年以来,一系列积极的财政政策、稳健的货币政策对于投资增长发挥了积极作用。1-7月份,全国固定资产投资同比下降1.6%,降幅比1-6月份收窄1.5个百分点。其中基础设施投资下降1%,降幅也在收窄。

② 从资金情况看,财政资金对于投资的支撑作用在增强。1-7月份的投资到位资金同比增长2.1%,已经转正。其中国家预算资金同比增长20%以上,对于整个投资增长起到拉动作用。

③ 从投资整体情况看,今年的投资和以往相比,最大的特点是没有采取“大水漫灌”那种强刺激。

【中石化合并两家广东炼油厂,提高原油产量】

消息人士表示,中国石化已将中科炼油厂和中国石化湛江东兴石油化工有限公司合并为中科炼油化工有限公司。这家新公司的原油精炼能力为30万桶/日,并将于9月在中科工厂启动一座年产80万吨的乙烯综合设施。

【市场研究机构IHS MARKIT:委内瑞拉的石油产量可能很快就会降至几乎为零。委内瑞拉目前的石油产量仅为10-20万桶/日】

【IEA月报:因航空旅行业前景黯淡,下调全球原油需求预期】

欧佩克7月原油产量增加120万桶/日至2375万桶/日。预计2020年美国原油产量均值为1135万桶/日。预计2020年全球原油供应将下降710万桶/日。2021年全球石油供应预计将增加160万桶/日。欧佩克上月石油产量从近30年来的最低点回升。将2020年全球原油需求预期从9210万桶/日削减至9190万桶/日。经合组织6月原油库存环比增加1620万桶至32.35亿桶,较五年平均水平高出2.867亿桶。将2021年全球原油需求预期下调24万桶/日至9710万桶/日。2020年第二季度全球炼油产能同比下降1150万桶/日,创17年来的最低季度水平。7月全球原油供应增加250万桶/日至9000万桶/日。

【民航局今天(13日)发布消息,7月份民航全行业共完成运输总周转量68.8亿吨公里,同比下降39.3%,降幅较上月收窄3.4个百分点;完成旅客运输量3910万人次,同比下降34.1%,降幅较上月收窄8.3个百分点;完成货邮运输量55.2万吨,同比下降10.4%,降幅较上月扩大4.7个百分点,其中,全货机货邮运输量继续保持较快增长,共完成22.9万吨,同比增长20.4%】

【国家统计局:原油生产基本持平,加工量快速增长】

7月份,生产原油1646万吨,同比增长0.6%,增速比上月回落0.1个百分点;加工原油5956万吨,增长12.4%,比上月加快3.4个百分点。1—7月份,生产原油11350万吨,同比增长1.4%;加工原油3.8亿吨,同比增长2.3%。

【国家统计局:7月份,进口原油5129万吨,同比增长25.0%。1—7月份,进口原油3.2亿吨,同比增长12.1%。7月31日布伦特原油现货离岸价格为43.13美元/桶,比6月30日的41.64美元/桶回升3.6%】

【7月,除汽车以外的消费品零售额28894亿元,下降2.4%】

国家统计局:7月份,社会消费品零售总额32203亿元,同比下降1.1%(扣除价格因素实际下降2.7%,以下除特殊说明外均为名义增长),降幅比上月收窄0.7个百分点。其中,除汽车以外的消费品零售额28894亿元,下降2.4%。(国家统计局)

【科威特石油公司称7th Ring Road附近发生规模有限的原油泄漏,正在阻断泄露源】

【世界经济论坛Wolff:预计年底中国汽车总量达2.6亿辆】

8月14日,在2020中国汽车论坛上,世界经济论坛执行委员会成员Christoph Wolff表示,尽管新冠疫情对中国汽车工业带来严重冲击,但由于中国汽车千人保有量只有173辆,远低于发达国家平均水平,中国市场前景依旧非常乐观。预计到2020年底中国汽车保有量仍将达到世界第一,总量为2.6亿辆,千人保有量将达到186辆。

【美国的钻探活动进一步向二叠纪集中,因其他盆地产量均大幅萎缩】

① 对贝克休斯数据的分析显示,美国的水平井钻机数量较2020年3月初620台下降了75%,自7月初以来一直徘徊在150-160台左右。过去几周,以天然气为重点的水平井的产量一直持平于55-60台,比2019年6月下降了62%。目前,二叠纪盆地钻井数占陆上石油钻井平台总数的78%,较2020年2月的62%有所上升;

② 一个趋于平坦的钻机数曲线绝对不意味着总钻机数每周没有发生改变。由于钻机的移动和重新配置,加之一些运营商仍在继续逐步减少钻机项目(如埃克森美孚在二叠纪地区),另一些运营商则在恢复适度的钻井作业(如欧芹能源公司),每周都会发生一些变化;

③ 由于正负相抵,过去几周每周变化程度与活动水平稳定时的正常波动相一致;

④ 上周,美国石油钻探活动活跃的县(即拥有至少一个水平石油钻井平台的县)从30个增加到32个。沃德(Ward)、波登(Borden)和格拉斯科克(Glasscock)县(均位于德克萨斯州二叠纪盆地内)的钻井作业得以恢复;

⑤ 但在冈扎拉县的核心地带鹰福特盆地则看到它的最后一个活跃的钻机离开;

⑥ 结果二叠纪活跃的县从13个增加到16个,现在美国一半活跃的石油集中的县都在二叠纪盆地。

【阿联酋东海岸Fujairah的成品油库存连续第七周下降】

① 除了美国原油库存持续下降外,阿联酋东海岸Fujairah的成品油库存连续第七周下降,进一步侵蚀了6月1日攀升至纪录高位的库存;

② Fujairah Oil Industry Zone 8月10日的报告显示,截至8月10日,库存降至2423.3万桶,较一周前下降3.1%;

③ Fujairah石油库存目前处于4月20日以来的最低水平,较6月1日3071万桶的历史高点下降了21%;

④ 轻质馏分油上周下降5.1%,至691.5万桶,降幅在三大油品类别中最大。这类产品包括汽油、重整油和烷基化油等混合组分、石脑油和其他轻质石化原料和凝析油;

⑤ 重馏分油和残渣(包括用于海洋燃料舱和发电的燃料)下降2.7%,至1,79.5万桶,为4月27日以来的最低水平;

⑥ 截至8月10日的一周中,中间馏分油下降0.8%,至352.3万桶;

⑦ 普氏能源资讯(Platts)表示,由于需求不断增长,特别是在印度,近来天然气供应紧张。其他中间馏分油包括航空燃料、柴油、船用燃料油和煤油。

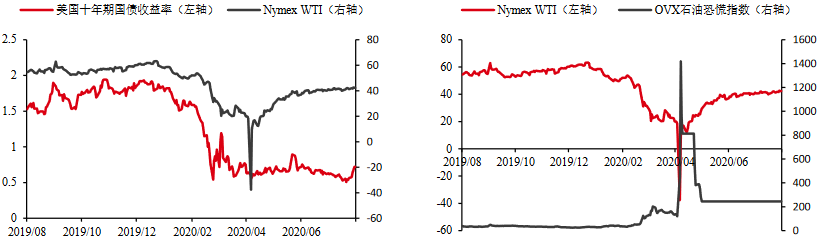

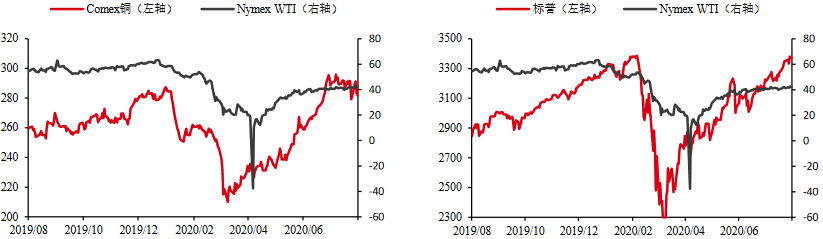

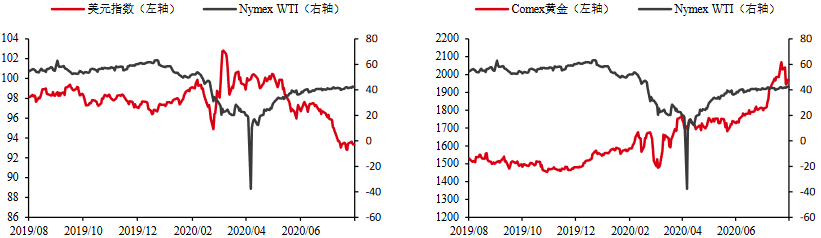

原油与大类资产相关性

机构观点

【华泰期货:IEA下修需求增长预期】

目前全球炼厂利润依然疲弱,目前已有炼厂因为利润与市场因素开始削减开工率,如印度国营石油公司IOC计划将旗下9家炼厂的开工率从7月份的90%下调至70%,利润低迷的影响下,预计有更多炼厂加入减产,由于未来产能过剩,行业对于未来炼化前景非常悲观,欧美部分老牌炼化集团已经计划将一些炼厂永久性关闭或者转为可再生燃料加工厂,未来亚太中东大型炼化项目投产之后,全球产能淘汰的速度将会有所加快。

【流动性宽松经济修复 大宗商品迎来“高光”时刻?】

4月之后,大宗商品进入上涨通道。研究人士指出,复盘历史上的流动性宽松周期与经济修复周期,“流动性溢价+经济修复”的组合下,大宗商品与权益资产往往同步迎来拐点,另一个显著特征则是大宗商品领跑效应突出。相对权益资产而言,稍显落后的大宗商品会否后来居上,成为领涨选手?综合来看,多头观点认为,当前宏观经济环境总体有利于催化商品结构性行情。但市场上也不缺乏谨慎观点——本轮商品上涨存在明显的“天花板”效应。

【亚洲原油需求复苏尚不足以支撑油价持续反弹】

① 尽管此前沙特阿美CEO表示亚洲原油需求回升,部分国家甚至回升到了疫情前的水平,这是近期支撑油价的一个关键因素,因为亚洲被视作是全球原油需求的主要增长点;

② 但是分析人士指出,亚洲的需求可能并没有市场所预期的那般乐观,一些炼厂已削减了9月根据定期合约从沙特阿美购买的原油数量。定期合约通常允许卖方和买方对合约数量做出一些变化;

③ 衡量炼油企业利润率的指标多种多样,但所有这些指标都表明,亚洲炼油企业的处境艰难。其中一个衡量指标是新加坡氢裂化炼厂的每桶加工利润。该利润周一跌至每桶0.75美元,离6月30日触及的今年低点0.1美元不远;

④ 该利润远低于今年第一季时每桶约3-5美元的水平。

⑤ 就单个成品油而言,汽油利润仍然疲弱,周一在一家新加坡炼油厂加工一桶布伦特原油的利润仅为1.93美元,虽然好过3月中旬至5月中旬时期的亏损,但远低于2019年下半年时的每桶利润3-10美元;

⑥ 周一生产一桶粗柴油--生产柴油和煤油的原料--的利润为每桶5.80美元,高于今年5月5日创下的年内低点1.77美元,但远低于2019年下半年时的每桶13-19美元

【美国水平钻井许可数跌至10年最低水平】

① Rystad能源最新的一份报告显示,由于疫情大流行,美国石油盆地的水平钻井活动大幅下降,今年不太可能出现实质性复苏。钻探许可越来越成为衡量未来开采活动水平的可靠指标,今年7月,钻探许可数量降至10年来的最低月度水平,许可仅为454份;

② 7月份的钻探许可数量是自2010年9月以来的最低水平,当时为438。但与当前情况不同的是,当时的经济活动正在增加,此后许可数量持续增加,而目前由于疫情反弹,经济低迷的情况仍在持续;

③ 与最近一次经济活动处于低迷情况下钻探许可数相比,2016年1月的数量最低,当时有622个许可证被授予;

④ 在3月至5月期间许可活动大幅减少之后,6月是所有含油盆地许可量回升的第一个月,因二叠纪产量回升的推动,这标志着钻机数量的下降已经触底,市场的预期前景是在7月份趋于稳定。然而,许可的审批活动在7月份再次放缓,暗示着这个复苏的势头未能得以持续;

⑤ Rystad Energy页岩研究主管Artem Abramov表示:“这表明,按照目前的价格水平,在2020年剩余时间里,经济活动水平将持续下降。除非WTI油价在未来几周内升至50美元/桶,否则在2021年上半年之前,钻机活动不太可能出现反弹。”

交易骑士

交易骑士

沪公网安备 31010702001056号

沪公网安备 31010702001056号