本次行情的根本动力,并非单一经济数据的影响,而是源于美国政治与货币政策独立性之间一次罕见的公开碰撞。美联储主席关于行政干预的强硬表态,直接动摇了市场对美国制度稳定性的信心,进而引发了一系列连锁反应。

联储独立性争议冲击美债,美元信用根基受质疑

美元走势出现一个关键背离:通常支撑美元的10年期美债收益率上升,美元自身却下跌。这种反常现象,核心在于市场对美联储独立性和制度信心的担忧加剧。

散户交易者普遍认为,行政部门试图通过非正常手段影响利率决策,破坏了美联储的独立性。机构解读则指出,这实质上是让投资者重新评估美国资产的“政治风险溢价”。从债市表现看,长期国债收益率大幅攀升,而短期国债收益率相对平稳,这种“熊市陡峭化”的曲线形态并非源于增长预期,而是市场在为可能的长期通胀风险和治理不确定性索要补偿。

当市场担忧货币政策可能被政治因素扭曲时,美元作为全球储备货币的信用基石便会受到侵蚀。技术图表显示,美元指数已跌破关键均线支撑,短期内若无法快速收复,下行压力可能持续。本周即将到来的最高法院相关裁决,可能进一步影响财政前景,加剧市场的忧虑情绪。

债市信任危机传导,黄金突破4600的逻辑深化

黄金的强劲上涨,已经不能仅用地缘冲突来解释。其更深层的逻辑在于,它成为了对冲“美国货币政策框架风险”的资产。

通常情况下,美债收益率上升会压制黄金。但当美债本身因国内政治纷争而显得“不那么可靠”时,黄金作为终极信用替代品的属性便彻底凸显。机构分析认为,当前资金涌入黄金,既是对冲已知的地缘风险,更是为防范美国宏观政策制定陷入混乱而进行的预防性布局。

近期一系列地缘政治事件,从欧洲到拉美,叠加此次美国国内的政策争议,共同强化了市场对现有国际秩序稳定性的怀疑。这种宏观不确定性为黄金提供了持续的催化剂。

技术指标显示黄金多头动能强劲,虽存在短线超买可能,但基本面支撑牢固。全球黄金ETF资金流入和各国央行的持续购金行为,为金价提供了长期而坚实的底层支撑。

主要品种短期展望与关键区间

基于当前市场逻辑,未来2-3日核心品种需关注以下区间:

美元指数

核心逻辑:受国内政治-货币政策冲突拖累,处于信用减分阶段。

阻力区间:98.86 - 99.21。能否收复98.86是关键。

支撑区间:98.35 - 98.51。若失守,可能进一步下探。

关注点:最高法院裁决动向及行政部门的后续反应。

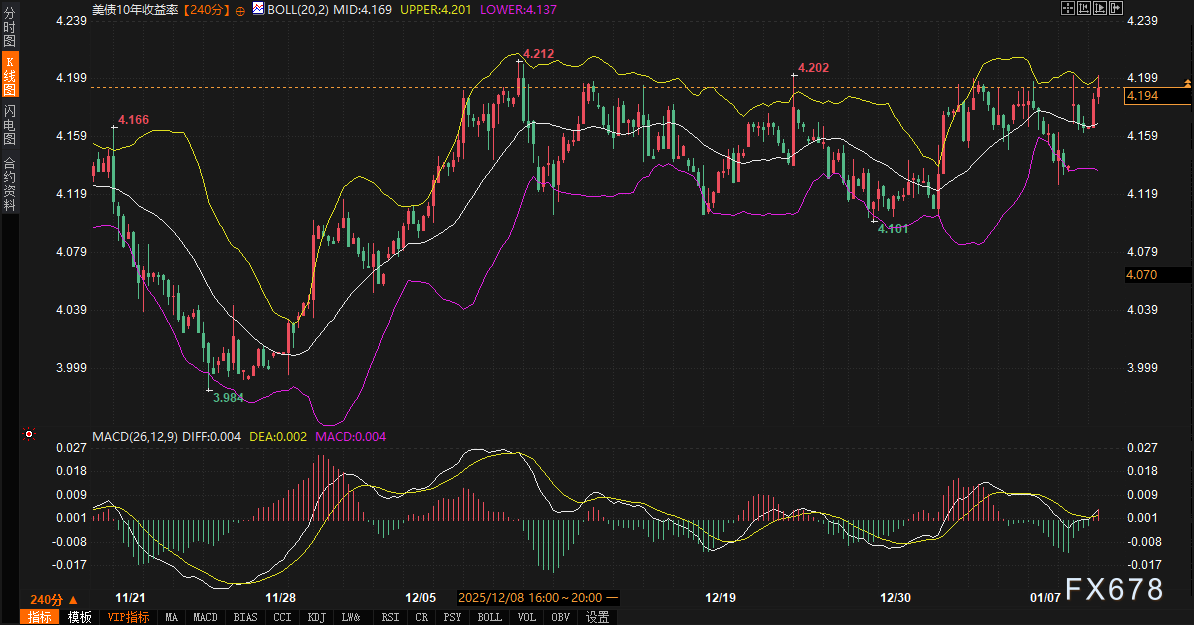

10年期美债收益率

核心逻辑:因期限溢价和政治风险补偿上升,收益率居高难下。

阻力区间:4.20% - 4.24%。

支撑区间:4.14% - 4.17%。

关注点:长期国债的标售需求及财政赤字预期的变化。

现货黄金

核心逻辑:制度信任危机与地缘风险形成双重驱动。

阻力区间:4600 - 4615美元。突破心理关口后需警惕获利回吐。

支撑区间:4487 - 4520美元。4500美元上方维持多头格局。

关注点:地缘局势是否升级,以及避险情绪是否进一步扩散。

趋势展望:市场逻辑的转变

展望未来几日,市场焦点已从经济数据本身,转向塑造经济政策的制度框架的稳定性。最高法院的裁决可能成为下一个关键节点。若裁决结果加剧财政可持续性担忧,可能推动长债收益率进一步上行,从而通过“避险-信用替代”链条继续利好黄金,同时施压美元。

与此同时,美联储如何应对政治压力,将决定美元信用的底线。短期内,市场可能持续消化这场风波带来的不确定性,美元或维持偏弱震荡,而黄金在突破关键点位后,其作为“非政治性”储备资产的角色将更加突出。

总体而言,市场正处于一个传统定价锚点受到挑战的过渡期。由美债市场滋生的“制度风险溢价”,正在向货币和贵金属市场传导重构估值。在这个阶段,理解风险传导的路径比追逐价格波动更为重要。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号