上个交易日,上证综指跌 0.72%,深证成指跌 1.57%,创业板指跌 1.81%,科创 50 跌 2.13%,沪深 300 跌 0.88%,上证 50 跌 0.66%,中证 500 跌 1.41%,中证 1000 跌 1.84%,深证 100ETF 跌1.52%。两市成交额为 9313.49 亿元,较前一交易日增加约 134 亿元。北向资金净流出 30.45 亿元,前一交易日净流出 22.75 亿元。申万一级行业中,表现最好的行业分别为:公用事(2.34%),银行(0.57%),汽车(0.13%)。表现最差的行业分别为: 轻工制造(-2.59%),食品饮料(-3.05%),美容护理(-4.27%)。基差方面,IC、IM 贴水幅度扩大,当季合约年化基差率分别为-6.8%、-14.4%;IH、IF 各月份合约基差走弱,远月合约基本维持贴水,当季合约年化基差率分别为-1.9%、-2.5%。跨期价差方面,IH、IF、IM 跨期价差扩大,IC 当月-下月合约价差小幅扩大。1-2 月的出口和通胀数据超预期,3 月份 PMI 重回荣枯线以上,但市场对于经济基本面的结构性复苏仍持谨慎态度。地产投资的持续低迷和房企资金链紧张的局面暂未得到有效缓解,对反弹空间形成限制。进入年报和一季报披露季,市场交易主线或落在经济基本面修复与公司业绩表现的验证情况。在此阶段,应重点关注业绩改善板块,尤其是高股息期指,如 IF 和 IH,可能会在财报披露期内受到青睐;而中小盘短期推荐保持谨慎观望为主,等待更多驱动因素的出现。

股指期权

上个交易日,上证综指跌 0.72%,深证成指跌 1.57%,创业板指跌 1.81%,科创 50 跌 2.13%,沪深 300 跌 0.88%,上证 50 跌 0.66%,中证 500 跌 1.41%,中证 1000 跌 1.84%,深证 100ETF 跌1.52%。两市成交额为 9313.49 亿元,较前一交易日增加约 134 亿元。北向资金净流入-30.45 亿元,前一交易日净流出 22.75 亿元。申万一级行业中,表现最好的行业分别为:公用事业(2.34%),银行(0.57%),汽车(0.13%)。表现最差的行业分别为: 轻工制造(-2.59%),食品饮料(-3.05%),美容护理(-4.27%)。1-2 月的出口和通胀数据超预期,3 月份 PMI 重回荣枯线以上,但市场对于经济基本面的结构性复苏仍持谨慎态度。地产投资的持续低迷和房企资金链紧张的局面暂未得到有效缓解,对反弹空间形成限制。进入年报和一季报披露季,市场交易主线或落在经济基本面修复与公司业绩表现的验证情况。在此阶段,应重点关注业绩改善板块。策略方面,近期股指市场或续以企稳震荡为主,期权端可适当卖出波动率或备兑策略增厚收益。

国债期货

周一,国债期货震荡收涨。单边方面,按收盘价计算,30年期主力合约涨 0.15%,10年期主力合约涨 0.04%,5 年期主力合约涨 0.06%,2 年期主力合约涨 0.03%;跨品种价差方面,4TS-T上涨 0.121 元,2TF-T 上涨 0.095 元,3T-TL 下跌 0.055 元;跨期价差方面,TS 近远月价差持平,TF 近远月价差上涨 0.005 元,T 近远月价差下跌 0.015 元,TL 近远月价差上涨 0.04 元。总体而言,期债单边各品种普涨,短期限合约相对长期限走强,近远月价差表现分化。

贵金属

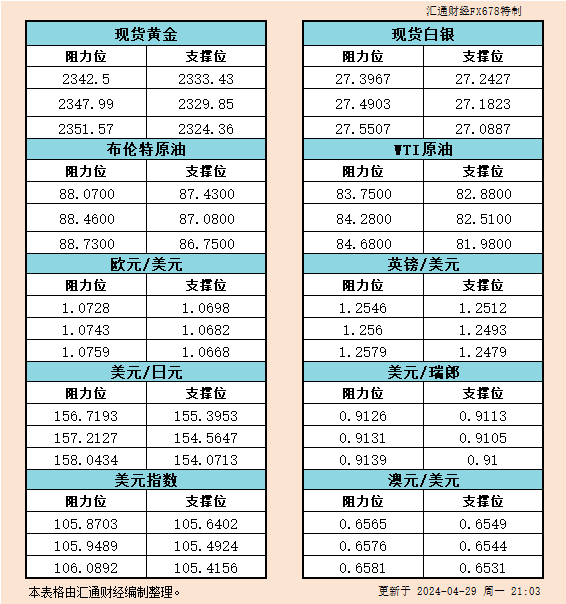

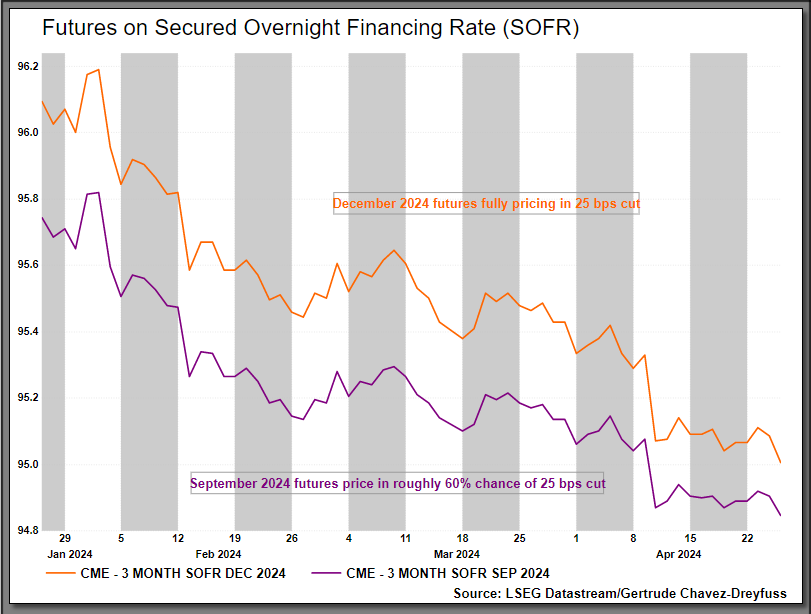

美国 3 月纽约联储 1 年通胀预期稳定在 3%,欧元区 4 月投资者信心指数小幅小幅回升,美元指数略有下行,贵金属保持强势。近期市场利多因素相对有限,美元与美债收益率仍在高位,并且美联储 6 月降息预期还有所下行,但贵金属做多热情高涨,市场情绪波动较大。因此,短期金银或有超涨可能,存回调风险。操作上,短线考虑多单止盈离场,长线等待逢低布局多单机会。沪金 2406 参考区间 530-565 元/克,沪银2406 参考区间 6800-7300 元/千克。

工业硅

工业硅期货低位小幅回升,现货市场继续下行,尽管市场仍然略显悲观,但悲观情绪已明显释放。从基本面来看,硅企亏损压力持续加大,硅厂停产数量持续增加,供应的减少有望环节过剩担忧;下游对工业硅消耗暂时平稳,但多晶硅、有机硅下游均面临需求不佳的问题,给后市开工带来下调的预期,采购需求持续疲软。总体来看,工业硅行情低迷正在压制企业开工意愿,供应过剩的压力有所缓解,尽管需求端尚未见到利多因素出现,但工业硅价格已处底部区域,难再进一步下行。操作上,暂观望,SI2405 合约参考区间 11800-12400 元/吨。

螺纹钢

市场焦点:昨日,237 家主流贸易商建筑钢材成交 19.96 万吨,环比增 73.7%。本周,钢银电商口径城市钢材总库存 1301.95 万吨,环比减 22.93 万吨;建筑钢材库存 802.33 万吨,环比减 17.58;热卷库存 285.97 万吨,环比减 6.03 万吨。原料方面,4 月 8 日华北部分钢厂计划对湿熄焦炭价格提降 100 元/吨、干熄焦提降 110 元/吨,2024 年 4 月 9 日 0 时起执行。当前钢材基本面仍然偏弱,但受外盘和相近品种暴涨影响,市场整体情绪有所回升,部分投机资金进入,盘面拉升。短期内钢价或将震荡偏强。操作策略:RB2410 合约逢低布局多单。

热卷

市场焦点:上周热卷实际产量 325.59 万吨,环比增 3.61 万吨,增幅 1.12%,热卷供给增幅高于螺纹,主要原因为在制造业高景气下,热卷基本面驱动较强,热卷厂商生产意愿较强。总库存 426.44万吨,环比去库 4.86 万吨,库存降幅 1.13%,已连续去库三周,且本周去库进度略有加速。热卷表需由降转增。海外通胀预期再起,受外盘和相近品种暴涨影响,市场整体情绪有所回升,部分投机资金进入,盘面拉升。短期内钢价或将震荡偏强。操作策略:HC2410 合约逢低布局多单。

铁合金

空头主动减仓,价格反弹。供应端,受利润影响陕西硅铁企业再传减产,内蒙硅锰有企业检修,南方主产区延续减产。供给端均朝着有利方向变动,然而库存压力仍存,尤其硅锰。硅铁工厂和交割库存相对中性,硅锰库存历史新高、压力偏大。需求端无明显变化,刚需低迷、下游补库偏弱,整体表现偏低迷,难以支撑价格持续好转。

中信建投期货公司授权由“专注国内期货衍生品交易的专业行情分析资讯网站”:【汇通财经 http://www.fx678.com 】转发

苏牧

苏牧

沪公网安备 31010702001056号

沪公网安备 31010702001056号