本文罗列了美联储、欧洲央行、日本央行、英国央行及中、加、澳、瑞、印九国央行资产负债表与GDP的比值所绘成的曲线,由于此曲线相对比较稳定,但注意这不是政府债务而是央行的债务。

不同经济体量的央行,通过该比例可直接对比政策取向,此比例堪称各国藏不住的政策力度指挥棒,宽松紧缩,干预程度一看便知。

过去数年,全球主要央行集体开启缩表周期,即便是2024年才姗姗启动缩表的日本央行也未掉队。

自2008年全球量化宽松(QE)狂潮席卷以来,叠加疫情期间及后续的大规模印钞操作,各国央行资产负债表已膨胀至畸形规模,而当前这一非理性扩张态势正持续修正。

作为各国央行的联合伞形机构,国际清算银行(BIS)近期披露最新季度央行资产负债表数据。

本文将聚焦九家核心央行的缩表进程:美联储、欧洲央行、日本央行、中国人民银行、英国央行、印度储备银行、加拿大央行、澳大利亚联储及瑞士国家银行。

正常经济周期下,包括美联储在内的央行资产负债表会随GDP同步温和扩张,央行资产/GDP比例长期处于低位且保持稳定。

但历经多年量化宽松(QE)催化,该比例呈爆发式增长,如今通过持续量化紧缩(QT,可以理解为央行卖出国债等有价证券或者国债到期不续作,降低资产负债表),这一比例已进入显著下行通道。

以本币核算的总资产与本币GDP比值,是对比不同央行资产负债表相对规模的核心指标。该指标可有效规避汇率波动干扰(基础数据均以本币计价),同时抵消通胀因素影响(通胀因子在分子分母中相互对冲),具备极强的横向可比性。

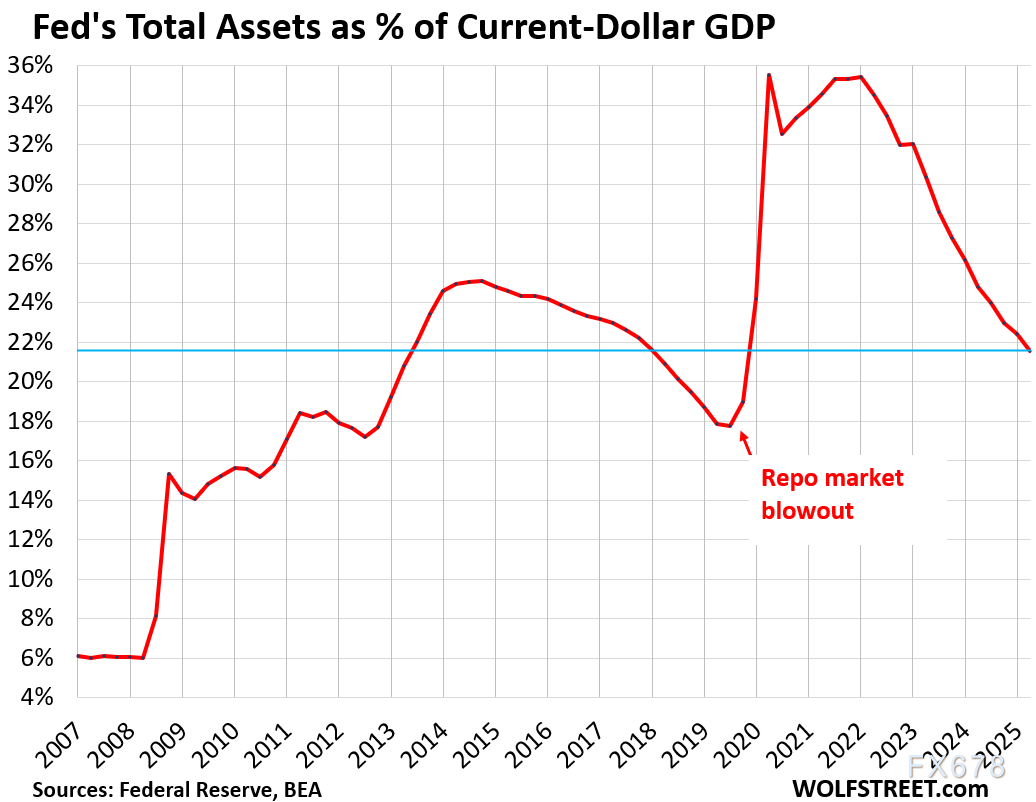

美联储情况:

美联储主席鲍威尔在上次新闻发布会中特意援引这一比例,用以量化美联储逾三年缩表的实际成效。

值得注意的是,即便未来资产负债表规模维持平稳,伴随经济自然增长,该比例仍将被动下行——这构成了一种“温和缩表”形态。

截至10月,美联储通过缩表累计减持2.4万亿美元资产,资产/GDP比例回落至21.6%,重返2013年第三季度水平:

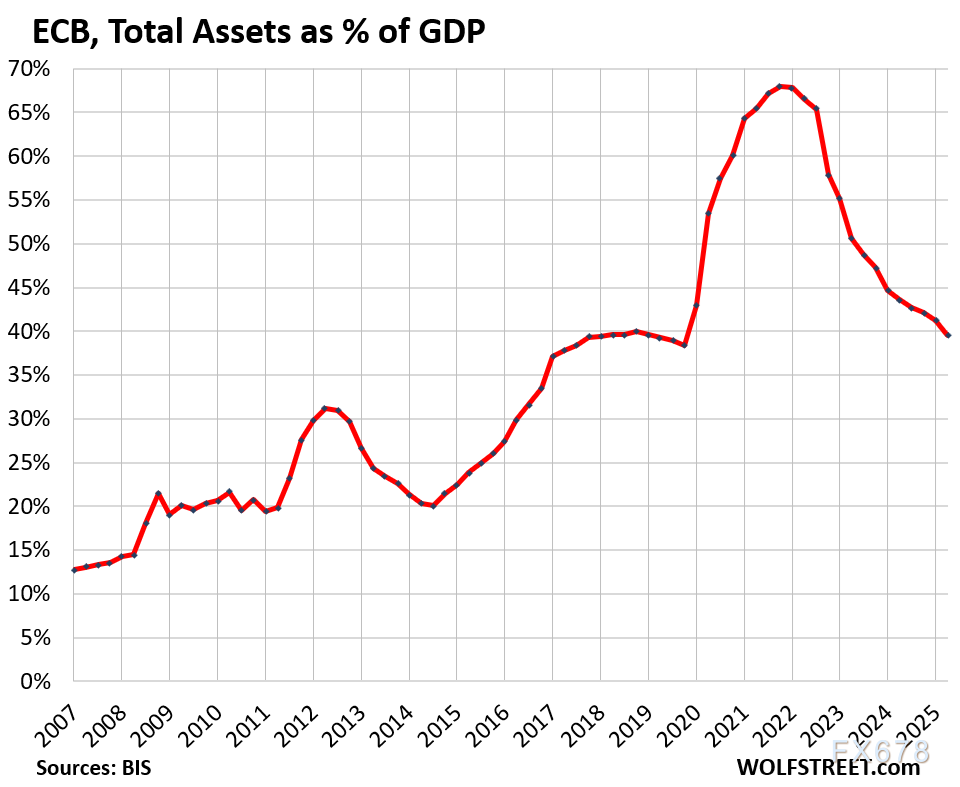

欧洲央行情况:

欧洲央行已累计减持3.3万亿欧元(约合3.8万亿美元)QE资产,且2025年缩表节奏已进一步提速。

据国际清算银行今日数据,欧洲央行总资产/GDP比例已降至39.5%。

尽管该数值已完全消化疫情期间的QE峰值,较2021年第四季度68%的印钞峰值大幅回落,但仍处于历史高位。(对比来看,美联储资产/GDP比例在2022年初触及36%的峰值,目前已降至21.6%。)

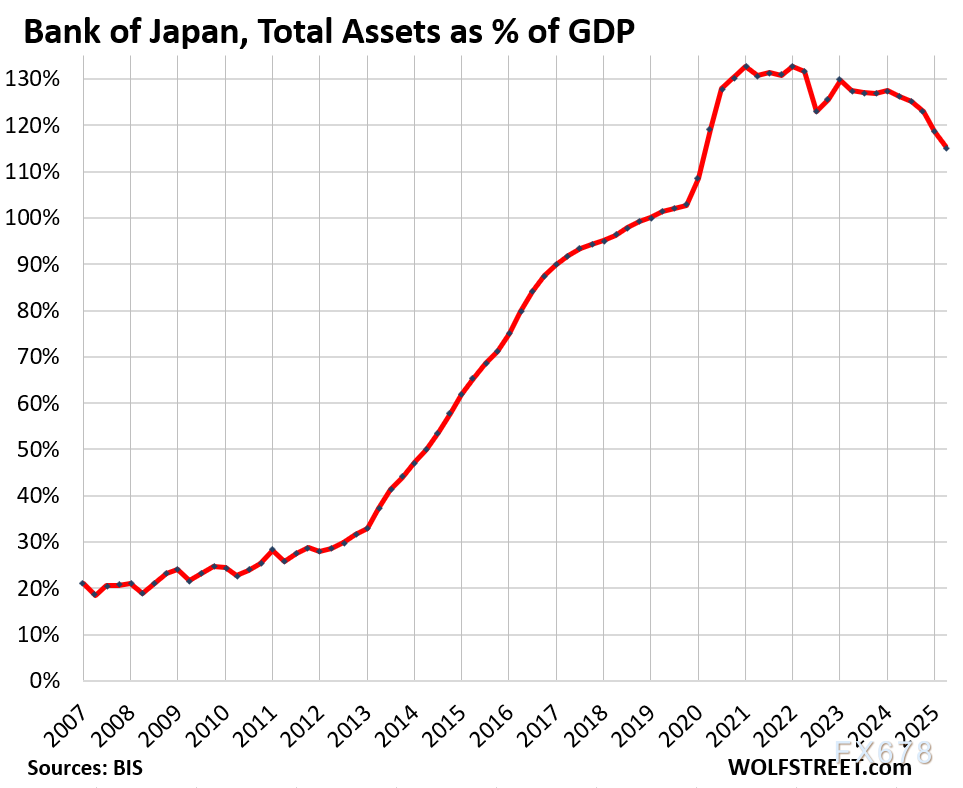

日本央行情况:

就印钞规模的激进程度而言,日本央行与瑞士国家银行堪称“独一档”。

但即便如此,日本央行也于2024年初转向缩表,并在此后持续加快节奏。

截至9月底季度末,其总资产规模减少61.2万亿日元(约合4070亿美元),降幅达8.1%,回落至2020年底水平。

日本央行资产负债表的核心变化细节,可参考笔者深度解读,日本央行的资产/GDP比例远超其他央行(瑞士国家银行除外):2021年第一季度及2022年第一季度峰值时期,该比例曾高达132.7%,近乎欧洲央行印钞峰值(68%)的两倍、美联储印钞峰值(36%)的四倍。

目前该比例虽有所回落,但仍维持在115%的巨量水平:

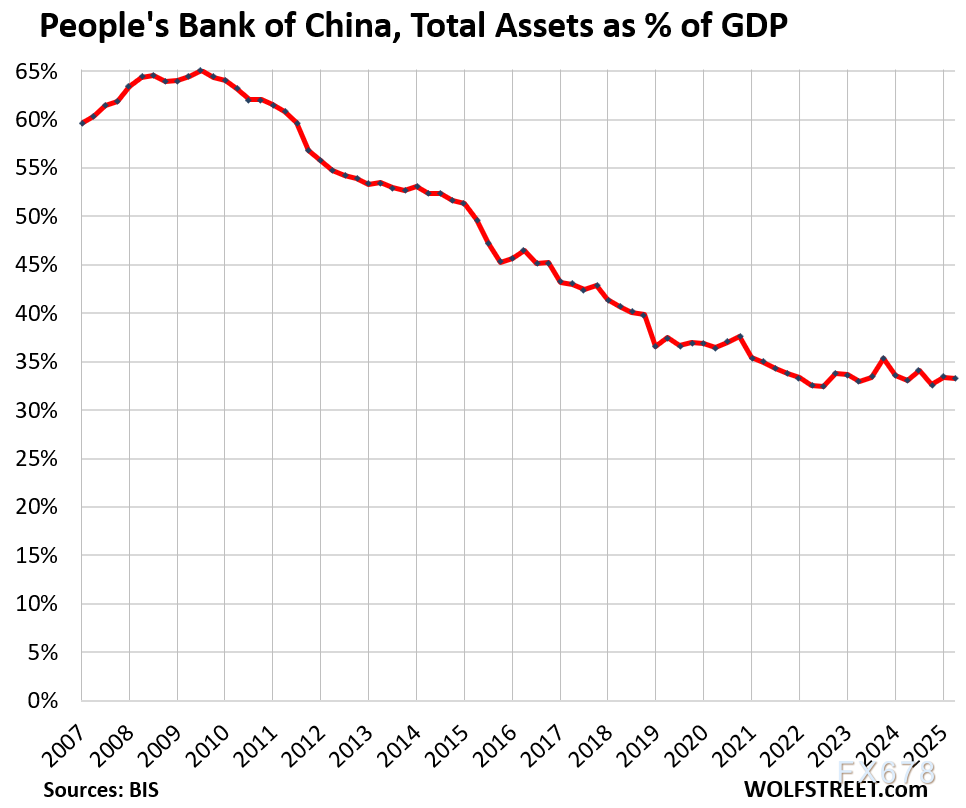

中国人民银行情况:

据国际清算银行今日数据,过去三年中国人民银行资产/GDP比例稳定在33%左右,较2009年水平回落五成:

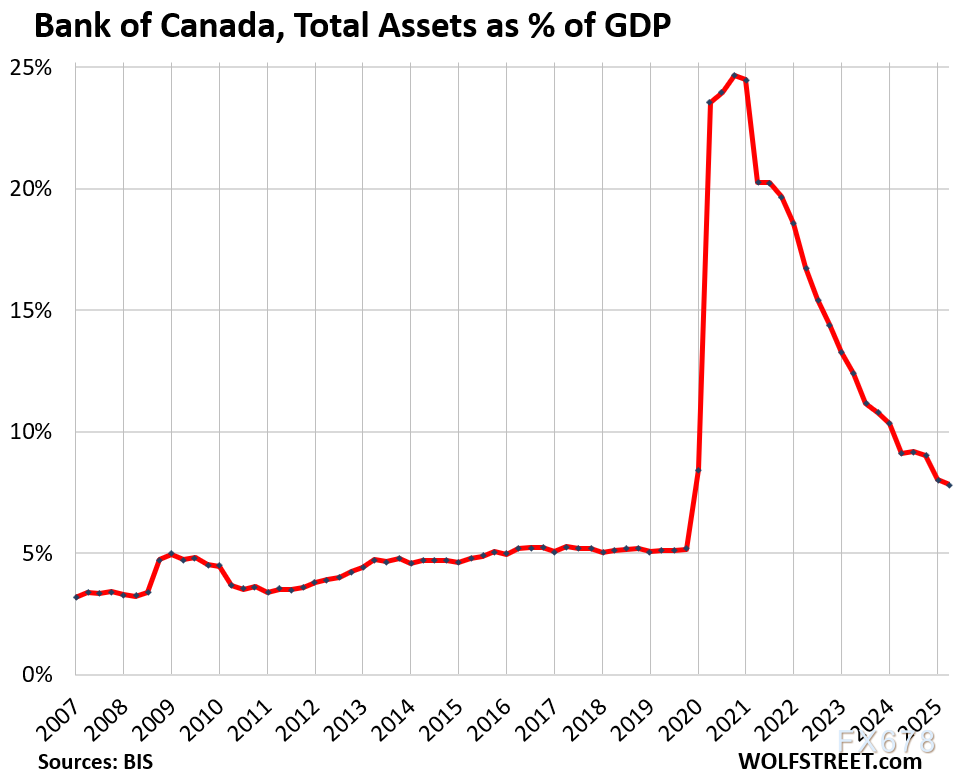

加拿大央行情况:

加拿大央行在实施短期但规模空前的QE后,于2020年第四季度触及24.7%的资产/GDP峰值。

该行在相对低位终止QE后,随即启动快速缩表进程。据国际清算银行今日数据,加拿大央行资产/GDP比例目前已降至7.8%,回归至2008年之前的美联储水平。

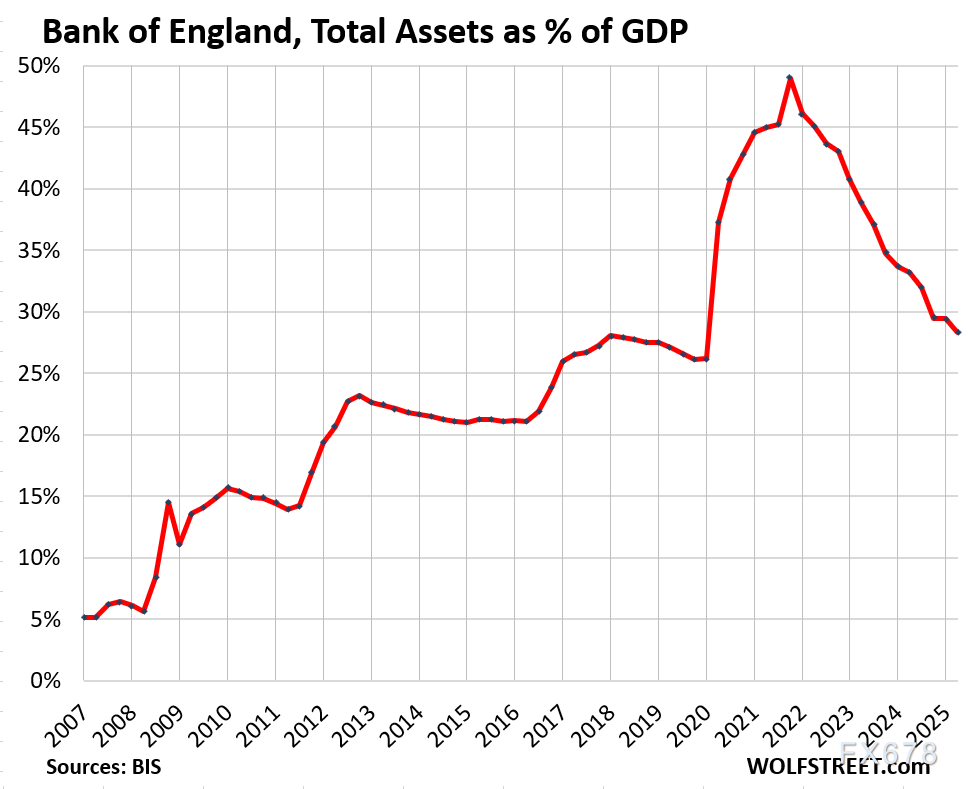

英国央行情况:

英国央行曾大举购入期限最长至2070年的超长期债券,当前正通过直接出售方式减持存量债券。

今年5月,英国央行宣布将清空全部债券持仓,并回归传统回购协议(QE前的经典资产负债表管理工具)应对流动性问题。其资产/GDP比例在2021年第四季度触及49%的峰值,据国际清算银行今日数据,目前已降至28.3%:

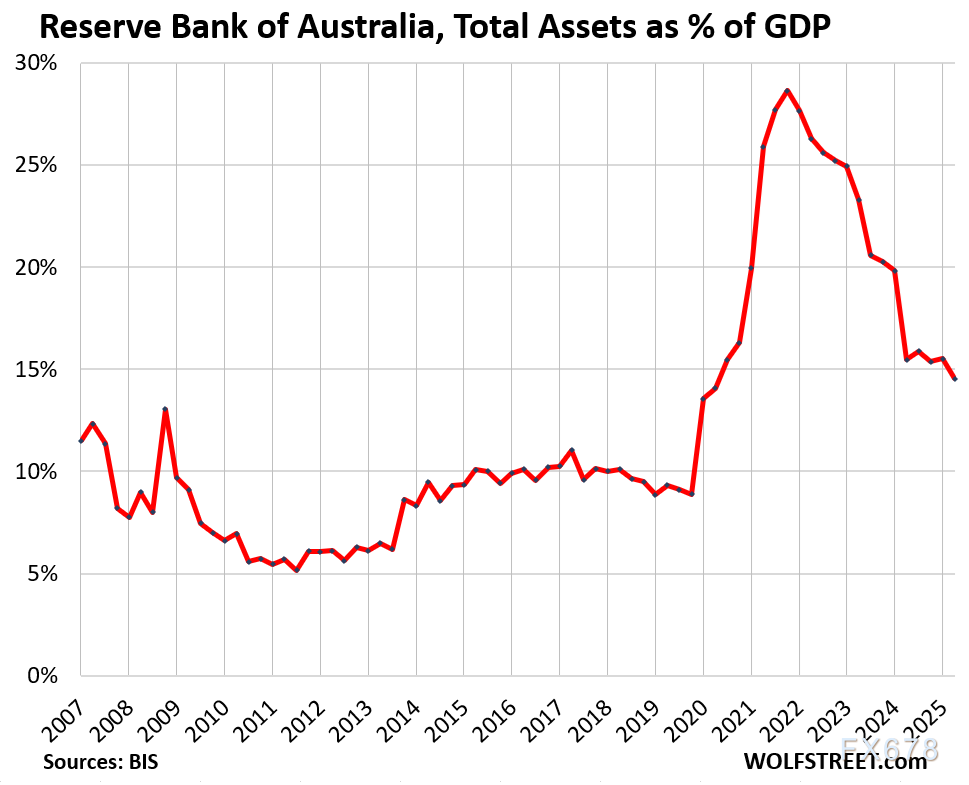

澳洲联储情况:

澳洲联储于2021年终止QE,当时资产/GDP比例触及28.6%的峰值,目前该比例已回落至14.6%:

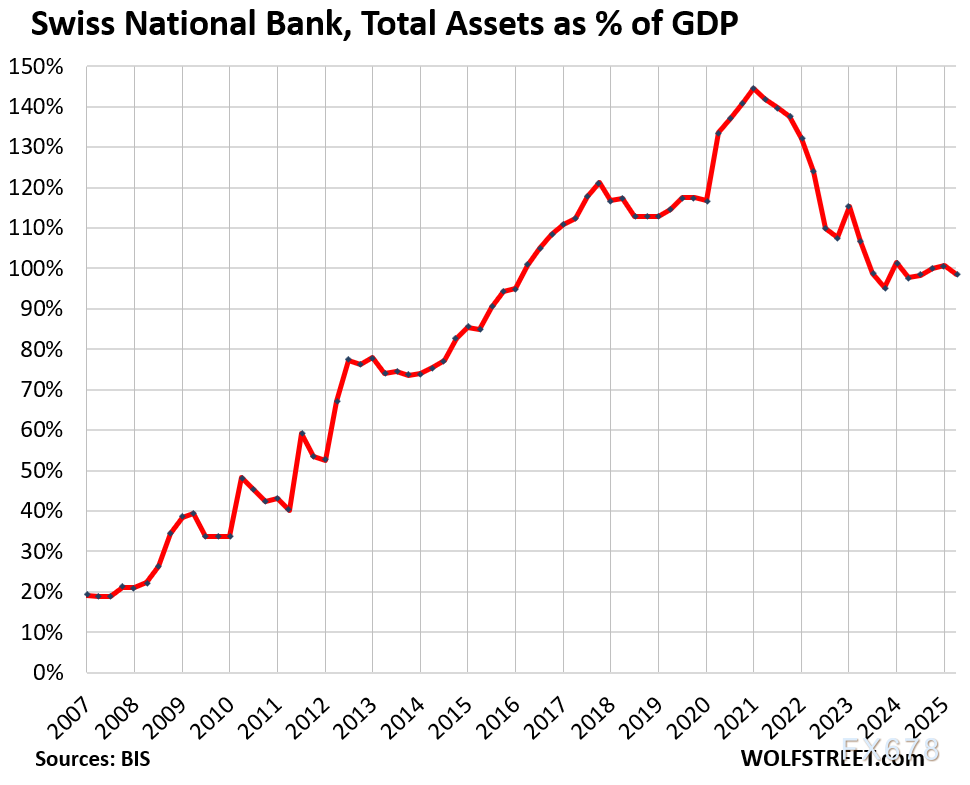

瑞士央行情况:

瑞士国家银行的操作逻辑与传统QE截然不同:该行虽会印制瑞郎,但并未购入瑞郎计价资产,而是将瑞郎在外汇市场出售给需求方,再用兑换所得的美元、欧元等购入对应币种资产。

根据美国法律,该行需通过SEC季度文件披露美股持仓,因此相关动态可追踪,但其他持仓细节未公开。

本质而言,这并非QE驱动的资产负债表扩张,而是“能自行印钞的对冲基金式资产负债表”——其可持续性高度依赖市场对瑞郎的旺盛需求。

过去两年,该行资产/GDP比例维持在100%左右,较2021年第一季度145%的峰值显著回落:

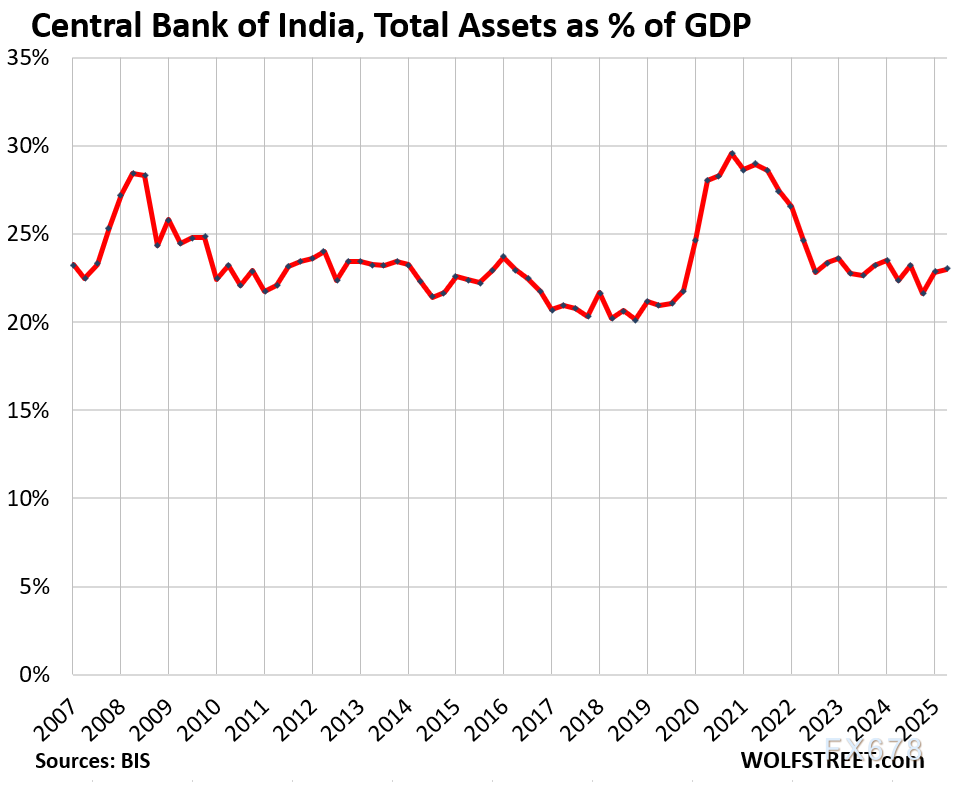

印度央行情况:

印度储备银行需持续应对本币(兑美元)贬值压力,曾在两次危机期间短暂实施QE,但很快回归至23%的常规资产/GDP比例(上一季度数据)。

总结:

日本、瑞士央行干预力度“独一档”:两国比值(日本115%、瑞士98%)远超其他国家,反映其经济对央行政策的高度依赖——日本长期靠超宽松QE托底经济、稳定资产市场,且缩表刚启动,此前资产负债表膨胀规模全球罕见;瑞士则因独特的外汇干预模式(印瑞郎购外币资产),形成非传统QE式的高比例,其资产负债表本质是“货币对冲型配置”,而非单纯的经济刺激。

欧洲、中国、英国等处于“温和干预区间”:欧洲(38%)、中国(33%)、英国(28%)、印度(23%)、美国(21%)比值居中,体现政策“稳健调整”特征——欧洲仍在消化疫情期间的QE存量,缩表未达危机前水平;中国比值稳定,反映央行政策与经济规模匹配,以支持实体经济、维护金融稳定为核心,不搞极端宽松/紧缩;美国、英国缩表成效显著,已接近政策“正常化”,印度则因汇率稳定需求,维持适度干预力度。

加拿大、澳大利亚“市场化程度最高”:两国比值(加拿大7%、澳大利亚14%)处于低位,接近2008年危机前水平,说明其央行已彻底退出大规模量化宽松,政策回归传统框架——两国经济依赖资源出口、房地产等市场化领域,央行干预较少,紧缩周期推进最彻底,流动性环境更接近“自然状态”。

比值高低与经济基本面强相关:比值越高,往往对应央行的政策空间越有限,比值越低则其操作空间更有想象力,但是还需结合各国的政府债务情况,面对各国日益增加的政府债务,虽然各国央行已经尽力缩表以腾出政策空间,但各国高企的政府债务对于币值的稳定经济增长和通胀依然是一个威胁。

逆水观澜

逆水观澜

沪公网安备 31010702001056号

沪公网安备 31010702001056号