在历史性抛售之后,逢低买入的行为再度出现。

历史性抛售潮

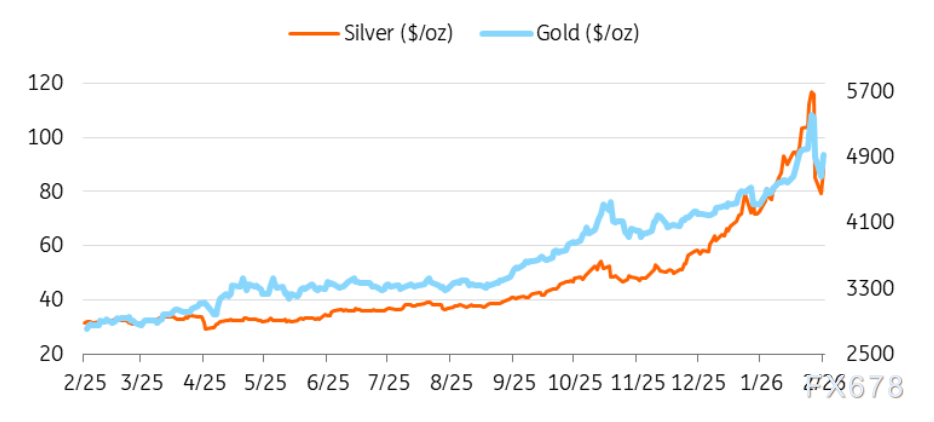

本轮贵金属抛售的速度与幅度均堪称罕见。上周五,黄金录得2013年以来最大单日跌幅,白银则创下有记录以来的最大单日跌幅。周五金银重挫后,周一市场延续弱势,投资者纷纷了结此前过度拥挤的多头仓位。

此次抛售前,贵金属刚刚经历了为期三个月的史诗级上涨:黄金从每盎司4000美元飙升至5500美元上方,白银从每盎司约50美元暴涨至近120美元。本轮大涨主要由来自中国的投机买盘推动——从零售交易者到大型股票基金纷纷转向大宗商品,增量资金将价格推至极端高位,直至上周突然反转。

上周五行情反转的直接导火索,是特朗普总统拟提名凯文·沃什出任下一任美联储主席。市场视沃什为立场最鹰派的候选人,该消息推动美元大幅走强,此前押注美元走弱的投资者纷纷获利了结。

随着市场持仓过于拥挤、波动率攀升,交易所与经纪商开始上调保证金要求,这一信号预示市场已处于过度透支状态。

本轮价格下跌主要由拥挤投机仓位平仓、被动强制平仓驱动,而非宏观经济或贵金属基本面恶化。

随着市场避险情绪缓解,周二金银价格强势反弹:现货黄金反弹幅度超6%,白银上涨约8%,收复了前期部分失地。此次反弹表明,此前的抛售存在超跌成分,动量交易与杠杆资金进一步放大了跌势。

从中长期来看,本轮回调完成了仓位重调,挤出了市场过度投机的泡沫。但这也提醒市场:贵金属对流动性变化、仓位调整以及整体风险情绪的变动依然高度敏感。

贵金属反弹与全球金融市场整体回暖同步发生,与此同时美元走弱,回吐了抛售初期积累的部分涨幅。

美元仍是核心影响因素

贵金属与美元的负相关关系重新显现,这使得金银价格对短期外汇汇率波动尤为敏感。展望后市,美元仍将是短期价格走势的核心驱动,贵金属大概率与美元呈反向波动。

“强效版黄金”

白银常被称作“强效版黄金”:其价格波动幅度的百分比通常远大于黄金。白银市场规模更小,同时兼具投资与工业双重需求属性,导致其价格涨跌均会被放大——这一特征在本轮抛售与后续反弹中体现得淋漓尽致。

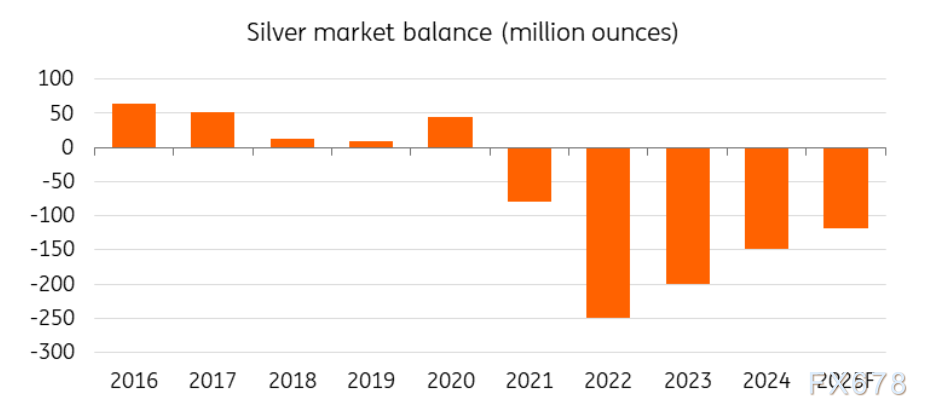

尽管白银短期波动率仍将维持高位,其中长期基本面并未发生实质性改变。与电气化转型相关的工业需求、持续偏紧的实物供应基本面,持续为银价提供支撑。同时,白银更高的波动率,也意味着它对市场情绪与仓位变动的敏感度将高于黄金。

不过,白银若要开启更具持续性的反弹,ETF资金流出态势需先企稳。白银ETF持仓已连续八日下降,而ETF需求仍是银价的核心驱动因素。

白银市场仍处于供应缺口状态

(数据来源:世界白银协会、荷兰国际集团研究部)

基本面依旧坚挺

对黄金而言,本轮回调并未反映出核心宏观逻辑的转变。中长期来看,避险需求、各国央行持续购金,以及实际利率前景,仍将为金价提供支撑。

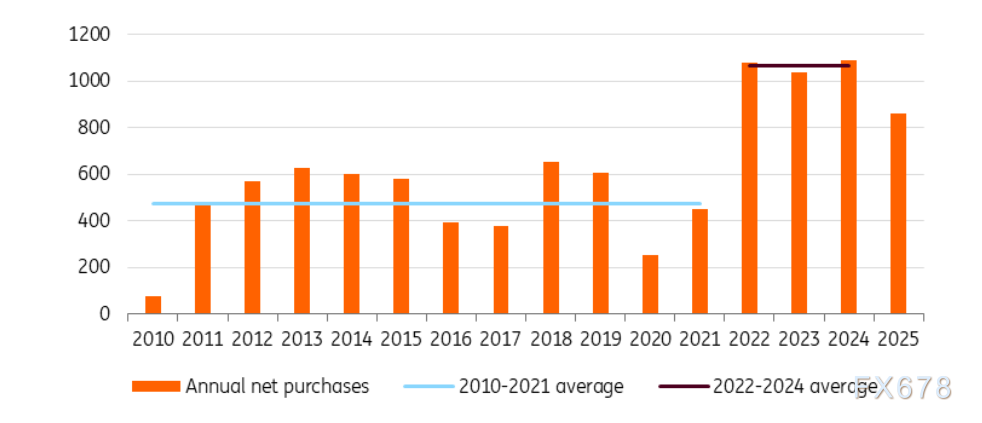

尽管短期驱动因素催生了此轮上涨,但黄金多年牛市的根基,仍是全球央行的持续增持。央行购金潮始于2022年俄乌冲突爆发后,各国重新评估外汇储备安全性与多元化配置策略。此后,官方部门的购金需求成为黄金市场稳定且持续的支撑力量。

尽管去年央行购金力度略有放缓,但各国机构仍为黄金净买入方。在当前价格水平叠加本轮回调后,央行料将重新加大购金操作。央行购金具备战略性、长期性特征,基本不受短期价格波动影响,为黄金中长期走势构筑了结构性支撑。

需要注意的是,金价短期走势仍将由宏观数据、货币政策预期与美元波动主导,而非延续此前的单边暴涨行情。

即便金价处于历史高位,央行购金需求依旧坚挺

(数据来源:世界黄金协会、荷兰国际集团研究部)

后市展望

短期来看,市场持续调整仓位,贵金属波动率大概率维持高位。在宏观基本面未发生实质性转变的前提下,我们认为本轮抛售属于修正性调整,而非结构性趋势反转。不过,金价后续反弹的节奏与持续性,取决于美元走势、利率预期及整体市场风险情绪的变化。

贵金属后续更可能以更平稳、非线性的节奏震荡上行,而非重演过去数月的爆发式暴涨行情。

长风破浪

长风破浪

沪公网安备 31010702001056号

沪公网安备 31010702001056号