周二因无协议脱欧的乐观情绪叠加美股第三财报季开局良好,使得市场风险偏好回升,这使得黄金一度出现逾20美元的跌幅,并失守1480美元关口。不过IMF进一步下调全球经济预期使得黄金获得小幅的支撑。

眼下市场将继续关注脱欧局势进展,当前英国脱欧的最大阻碍在于英国议会,如果最终得以通过,那么有协议脱欧将是大概率事件,将继续对金价构成持续性的压力。同时还需关注美欧经济数据表现,这对于市场判断各国央行的降息预期将产生直接影响。

日内关注美国零售销售数据。

短时间而言,黄金已经形成了一个三角收敛形态,这意味着近期黄金可能将选择方向,料1500美元将是一个关键分水岭点位。

有序脱欧概率大增,欧洲黄金市场大跳水,需继续关注脱欧进展

周二因英国脱欧进一步传达乐观的消息,这使得市场的避险情绪大幅的回落,此前一度创出日内高点且逼近1500美元的黄金短线下挫逾20美元,且一度失守1480美元关口。

周二两名欧盟官员表示,英国和欧盟谈判代表接近在布鲁塞尔达成英国脱欧协议草案,乐观预期将在当地时间周二结束前取得突破。

TS Lombard的战略主管Andrea Cicione表示:“有迹象表明,与特雷莎梅三度遭英国议会否决的脱欧协议相比,约翰逊的协议可能是一个更令人满意的选择,这显然是一个好的发展。”

此前市场一直预估英国大概率将无协议脱欧,不过随着近期乐观的消息频出,令市场的风险偏好大幅改善。

此前汇通网曾提示,当时欧洲黄金市场已经占据全球市场份额近45%,因此欧洲市场对于黄金的价格影响越来越大。而随着欧洲市场当前最大的不确定性事件出现好转,欧洲黄金ETF持仓出现回落,因此打压金价。

受此影响,以英镑计价的黄金三个交易日累计下跌近85英镑。

而以欧元计价的黄金则跌至了2个月低点。但是欧洲近期风险偏好的影响。

受此影响,周二斯托克欧洲600指数上涨1.1%,法国CAC 40指数上涨1.0%,德国DAX指数上涨1.1%。

欧洲债市方面,英国10年期国债收益率上涨5.7个基点,德国10年期国债收益率上涨4.0个基点,法国10年期国债收益率上涨2.2个基点,意大利10年期国债收益率上涨2.4个基点。

不过欧盟方面表示能否敲定法律文本草案,将取决于英国首相鲍里斯·约翰逊是否相信他能得到英国议会支持,其中北爱尔兰民主统一党的支持至关重要。

同时消息称,北爱尔兰民主统一党要求获得数十亿的现金来支持脱欧。此外消息称,德国已发出将需要延迟脱欧的警告。

欧盟特使将于当地时间周三下午两点在布鲁塞尔就脱欧进行会面,同时英国首相发言人表示,英国内阁将于当地时间周三下午开会讨论脱欧,市场需保持关注。

美股第三财报季开局良好,标普500收复3000点,也对金价构成压力

另一个施压金价的因素是美股财报季开局良好,尤其是在国际贸易局势出现明显好转的情况下,使得部分避险资金流入股市,也对金价构成压力。

Long Leaf Trading Group公司高级策略师James Hatzigiannis表示:“一些分析师预计这个财季的企业财报要逊色于前几个季度的表现,此前对业绩与数据的预期都很低,但是超预期的表现推动股市上涨,使投资者更愿意追逐风险资产,放弃黄金等避险资产。”

受财报好于预期影响,美股升至四周高点,标普500指数上涨1.0%,道琼斯工业平均指数上涨0.9%,纳斯达克综合指数上涨1.2%。其中标普500指数三周来首次盘中突破3000点。保健和金融股领涨。

受隔夜美股大涨影响,今日亚太股市普遍高开,日经225指数周三开盘上涨1.23%,报22479.57点;日本东证股价指数周三开盘上涨1.07%,报1637.58点;韩国首尔综指周三开盘上涨0.62%,报2080.92点。其中日股日经指数升至去年12月初以来最高水平。

追踪市场风险偏好额恐慌指数跌至13.39,为近一个月低点,同时也是两个半月相对低点附近,暗示市场风险偏好的明显回升。

受此影响,美国收益率也出现了明显的回升,2年期国债收益率上涨2.66个基点,报1.6180%,5年期国债收益率上涨4.29个基点,报1.5971%,10年期国债收益率上涨4.2个基点,报1.7710%,30年期国债收益率上涨4.07个基点,报2.2348%。

自从上周五10年期国债收益率7月份以来首次超过三个月期国库券收益率,随着近期美债收益率持续反弹,使得收益率曲线再次变得陡峭,一定程度上缓解了市场对于美国经济放缓的忧虑,因此也对金价构成了部分压力。

美联储内部分歧越发明显,关注美国通胀、就业数据表现

眼下市场将继续关注美联储的表态,因该联储自年内第二次降息以来内部分歧越发的明显。

美联储贴现利率会议纪要显示,10月份5家地区联储银行支持降低贴现利率,7家希望维持不变,突显了美联储内部的分化。

旧金山联储主席戴利表示,美国经济增长“稳固”,就业增长强劲,消费者支出保持健康。美国经济表现良好,美联储政策是合适的。预计通胀将会逐渐回升至美联储2%的目标水平

但是美联储布拉德延续鸽派立场,布拉德表示将贸易政策不确定性纳入考量;根据模型,出现衰退的几率很高,美联储应对“常规衰退”的策略是降息至零,前瞻性指引以及QE,如果我们进入经济衰退,美国的失业率会迅速上升。目前美联储的政策是中性的,可能会变得更宽松。

但是和其他美联储官员一致,布拉德强调美联储的国债购买绝不是QE。

总体而言,美联储支持暂缓降息的官员稍占优势,同时美联储倾向于在内经济形势出现恶化的倾向前主动出击,这意味着未来美联储未来仍有进一步宽松的空间。

但是正如此前美联储会议纪要此前强调市场过分押注美联储降息预期,同时美联储认为此前的政策都属于预防性的措施,而非全面宽松和QE的开始,这使得美联储仍显得相对鹰派。

因此尽管周二因无协议脱欧担忧情绪进一步化解,这使得英镑跑赢G10货币,这使得此前一枝独秀的美元遭遇部分抛售,但是美元仍持稳于98关口上方,这也对黄金构成部分压力。

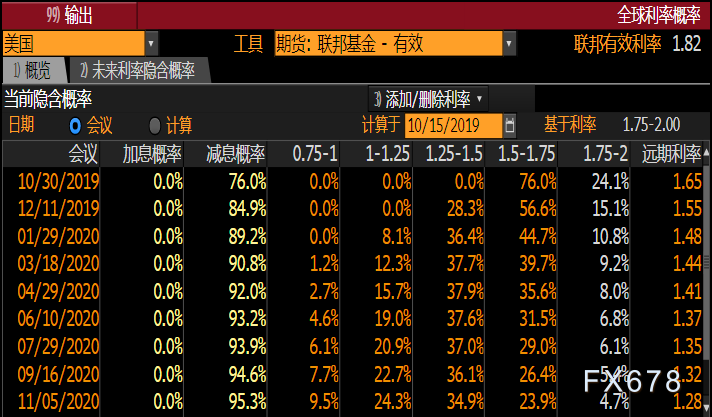

联邦基金利率期货显示,目前市场对于美联储年内降息的预期维持在85%,总体变动不大。

市场近期需关注美国通胀、就业的数据表现,这是近期决定美联储政策走向的重要数据支撑。

国际机构持续下调全球经济展望,黄金中长期料仍获得支撑

尽管多重利空叠加,使得黄金短时间下行的压力加剧,但是在全球经济放缓的背景下,料黄金持续下跌的可能性不大。

周二IMF将今年全球经济增长预期下调至3%这一10年新低,同时该机构还调降了美国、欧洲等国的增速预期。

继此前经合组织将全球经济增速下调至2.9%以来,多家机构都下调了全球经济前景,凸显了市场对于全球经济前景的悲观情绪。

尽管近期因英国脱欧和国际贸易乐观情绪使得市场风险偏好回升,但是全球经济前景的不确定性仍将继续支撑避险资产的买需。

德国政府将在周四发布新的GDP预测,据悉德国政府将2020年GDP增长预期从1.5%下调至1.0%。作为欧洲经济火车头的德国近一年来已经成为了拖累欧洲经济增长的重要因素,如果德国经济进一步失速可能会进一步打击欧洲经济前景,推动欧洲黄金买需。

日内关注欧元区9月未季调CPI年率终值,市场预估将从1%小幅下修至0.9%。同时美国还将公布有恐怖数据之称的零售销售数据,由于消费对于美国的经济贡献率高达70%,数据表现不佳可能会对美国市场信心产生负面影响,市场需保持关注。

后市前瞻

① 16:30 英国9月CPI年率、英国9月零售物价指数年率、英国9月未季调输入PPI年率

② 17:00 欧元区8月季调后贸易帐、欧元区9月CPI年率

③ 20:30 加拿大9月CPI年率

④ 20:30 美国9月零售销售月率

⑤ 21:00 英国央行行长卡尼出席小组讨论

⑥ 22:45 美联储埃文斯发表讲话

⑦ 次日02:00 美联储理事布雷纳德发表讲话

⑧ 次日02:00 美联储发布经济形势褐皮书

⑨ 次日06:00 英国央行行长卡尼发表讲话

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号