与美国的又降息又放水形成了鲜明对比,大摩预测如果欧洲央行按兵不动,或使推升欧元汇价至1.3。

政策基调:维持利率不变为大概率事件

暂时搁置圣诞相关的比喻回到政策本身,自10月议息会议以来,最新出炉的经济数据几乎不具备支撑12月18日调整利率的条件。

尽管三季度GDP增速显著超出欧洲央行此前预期,景气指标也印证经济韧性犹存,但欧元区经济核心基本面并未发生实质性改变:美国关税对出口的压制仍在持续,不确定性因素制约着投资动能,2026年经济增长仍高度依赖德国财政刺激的落地效果。

通胀数据虽略高于此前预期,但欧盟碳排放交易体系(ETS2)的延迟实施,预计将推动2027-2028年通胀预期上修约0.2个百分点。

由此可见,欧洲央行几乎没有调整当前货币政策立场的合理依据,这也再次确认了其当前处于“政策适宜区间”的判断。

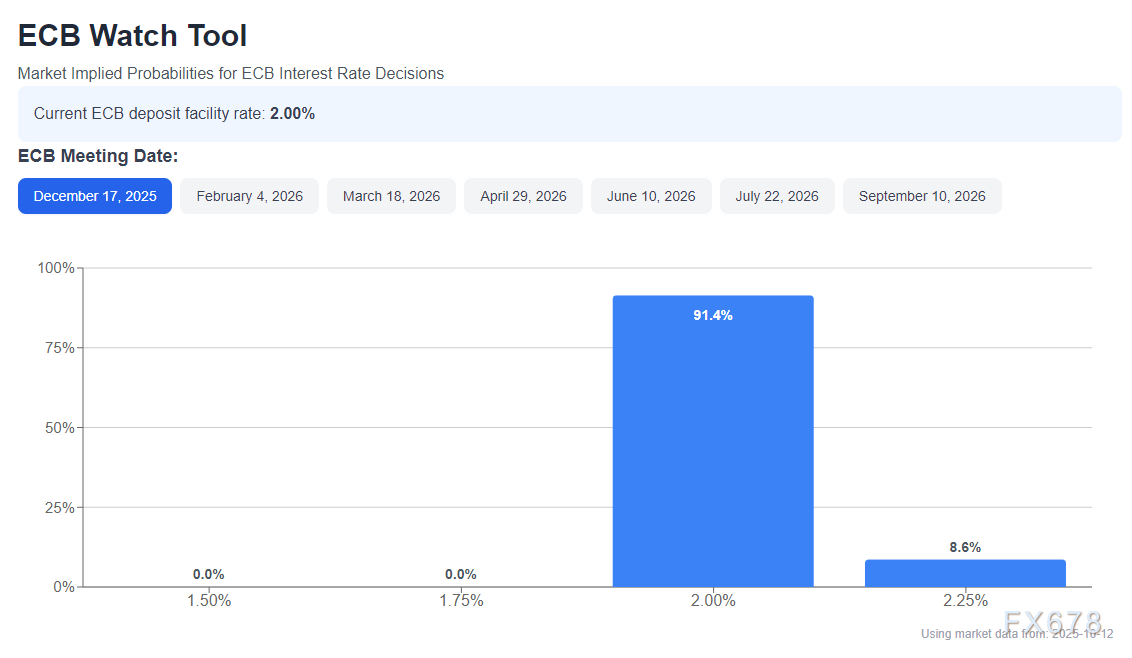

(ECB Watch Tool利率预测)

关键看点:新一轮经济预测的核心分歧

新一轮经济预测将是下周会议的核心看点之一。

尽管欧洲央行管委会委员伊莎贝尔·施纳贝尔本周公开表态,称与9月相比,增长和通胀的上行风险已有所抬头,但从市场交易逻辑来看,这一观点大概率不会体现在官方预测中。

相反,央行几乎不可能调整2026-2027年季度环比0.3%的长期增长路径预判。

IMF最新的世界经济展望报告预计欧元区GDP增速为1.1%较2025年下降0.1个百分点。

通胀方面,2026年预测或小幅上修(9月预测值为同比1.7%),而受ETS2延迟实施的拖累,2027年通胀预测应会下调。

不过,考虑到2026-2027年通胀预测均显著低于2%的政策目标,上行风险的量化空间十分有限。

鹰鸽博弈:施纳贝尔表态与内部分歧

施纳贝尔本周意外释放鹰派信号,明确表示认同市场关于“下次政策行动为加息”的预期,但未给出具体时间节点。

然而,这一表态既难以在新一轮官方预测中体现,也与10月会议纪要传递的鸽派基调相悖——这清晰表明欧洲央行内部观点正趋于分化而非收敛,维持利率不变成为当前最稳妥的折中方案。

基于此,我们预判欧洲央行行长克里斯蒂娜·拉加德在下周会议上不会释放任何明确前瞻性指引,也不会对通胀前景作出具体风险评估。

政策前瞻:可预见未来维持利率不变

从更长周期的政策推演来看,施纳贝尔的鹰派言论目前尚未形成欧洲央行内部的多数共识,结合未来三年通胀预测均低于2%的核心前提,我们判断欧洲央行后续任何利率调整都将以降息为主,而非加息,这一趋势至少将延续至明年晚春。

此后,降息窗口或将逐步关闭,若财政刺激政策受到供给侧约束的制约,可能会重新点燃通胀压力——但这属于2027年的交易主线,而非2026年的核心矛盾。

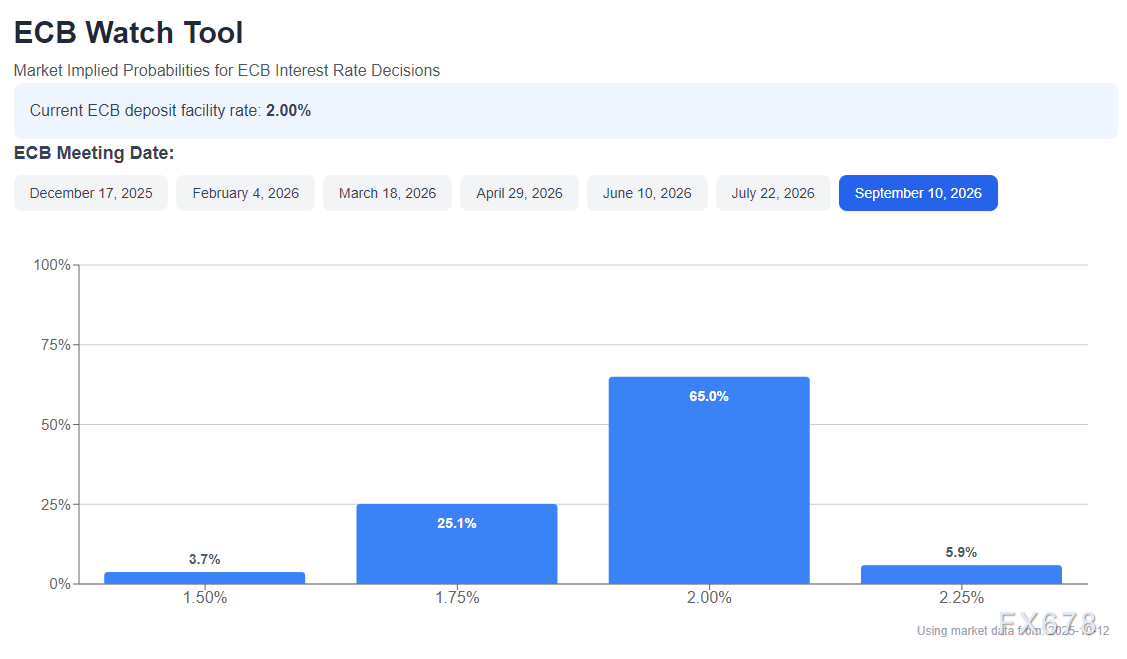

(2026年年底欧洲央行利率预测)

市场传闻:行长继任猜想再起波澜

最后,一则暂归“市场传闻范畴”的动态值得关注:施纳贝尔表态愿意成为拉加德的潜在继任者,这一言论直接引发了欧洲央行行长职位的“权力交接猜想”。

但多数市场参与者似乎忽略了《欧洲联盟条约》的明确规定——包括行长、副行长在内的管委会委员,任期为单一不可连任制。

回溯二十多年前,时任副行长克里斯蒂安·诺耶尔能否取代指定人选让-克洛德·特里谢出任行长的争议曾引发市场热议。

当时法律层面存在分歧,但与当前核心差异在于,诺耶尔并未在欧洲央行完成完整的八年任期(因央行成立初期委员分批上任)。

从当前政策环境来看,试图通过曲解“普通委员”与“行长职位”的差异来变通条约规定,从而允许现任委员接任行长,这种可能性在政治层面几乎为零。

毕竟,法律上可行的事情,未必在政治层面具备可操作性。

总结与机构点评

综合来看,下周的欧洲央行会议将集齐典型圣诞家庭聚会的所有特质:讨论热烈且不乏争议、对未来的探讨模糊不清,但始终不会出台实质性政策行动——这与当前欧元区经济基本面及政策博弈逻辑高度契合。

摩根士丹利表示,如果欧洲央行明年维持利率不变,欧元可能会飙升至十多年来最高水平。

如果欧洲央行政策平稳,同时结合我们对美国利率和风险溢价路径的假设,预计欧元兑美元将在第二季度升至1.3,”DavidAdams等策略师在报告中写道。

不过,摩根士丹利的基准情景并非按兵不动,而是预计到2026年年中将降息50个基点。

(欧元兑美元日线图,来源:易汇通)

北京时间19.51,欧元兑美元现报1.1714/15。

逆水观澜

逆水观澜

沪公网安备 31010702001056号

沪公网安备 31010702001056号