11月CPI意外降温并未对降息预期有过多影响

此前,美国劳工统计局披露的11月消费者物价指数数据,一度引发市场剧烈波动。数据显示,美国11月整体CPI同比回落至2.7%,核心CPI同比涨幅录得2.6%,双双大幅低于市场预期的3.1%和3.0%,其中核心CPI更是创下2021年以来的最低增速纪录。

数据出炉之初,美元指数应声下挫,市场对美联储降息的押注热度迅速攀升。

芝商所美联储观察工具最新数据显示,美联储1月议息会议维持利率不变的概率已从一日前的75.6%回落至73.3%,降息25个基点的概率则由24.4%升至26.6%。

不过30天联邦基金期货隐含的明年1月降息概率仍维持在26%左右,2026年累计降息幅度预期也基本稳定在62个基点。

数据公信力存疑制约政策转向预期美元快速企稳

市场对这份CPI数据的可信度存疑,这一情绪最终推动美元指数收复失地。

公布值与预期值的异常偏离,引发市场高度关注政府停摆导致的数据采集漏洞,以及黑色星期五促销活动对数据造成的潜在失真影响。

更关键的是,美国劳工统计局在部分价格指数核算中,以非调查数据替代了常规调查数据,这一操作进一步加剧了市场的疑虑。

华侨银行外汇分析师弗朗西斯·张与克里斯托弗·黄点评称,此次通胀回落的核心驱动因素是酒店、娱乐及服装品类价格下行,同时住房价格涨幅同步收窄。

正因为此,市场并未急于据此押注美联储将转向显著鸽派的政策路径,美元指数才得以在经历最初的脉冲式下跌后快速企稳,出现利空不跌的现象。

日本财政负担加剧日元贬值助涨美元

日本宣布加息之后,日本国债收益率瞬间升破2%,对日本政府而言,收益率上涨直接推高主权借贷成本。

国际货币基金组织数据显示,日本政府债务占GDP比率已逼近230%,稳居全球主要经济体首位,而国债收益率每上升1个百分点,年度债务利息支出将增加约2万亿日元。

2025年日本债务利息支出已达16.5万亿日元,占GDP的1.7%,收益率进一步攀升将严重挤压财政政策空间。

经济层面的压力同样显著,日本第三季度GDP修正值显示,经济同比年化萎缩2.3%,衰退压力隐现。

由于我们是时常用名义GDP增速-十年期国债收益率来衡量一个国家政府的债务健康情况,加息催生GDP增速放缓与10年期国债收益率上升加剧了市场对日本债务的担忧,进一步引发国债抛售,和对日元的担忧。

权益市场反弹,避险情绪降温推动美债收益率反弹,拉动美元

近期美国权益市场受到甲骨文等公司财报问题连续调整,但美光发布了业绩大幅超预期的财报证明了用于AI算力中心建造的存储芯片的真实需求,强化了美国AI革命的叙事,使得美股科技股全线反弹,降低了市场避险情绪,2-10年期美债遭到抛售,导致美债收益率触底反弹,而高收益的美债和触底反弹的科技股都增加了美元的吸引力。

排除政治干预,美国降息周期可能已达尾声

通过点阵图以及近期讨论的风向我们可以发现市场降息的声音已经从今年一年降4次转变为2026、2027,2年降2-3次,这种节奏的缓和预示着降息可能接近尾声,资本市场总是会提前定价,并且之前文章测算的美国中性利率也已经距离不远,本次CPI大幅不及预期却没有给市场添加更多的降息预期便是佐证之一,因为目标已经里的很近了。

总结与技术分析:

美元利空不跌是收到数据真实性影响,美国利率接近中性利率,美元基本面通过美债美股小幅改善,以及日元助攻所共同推动。

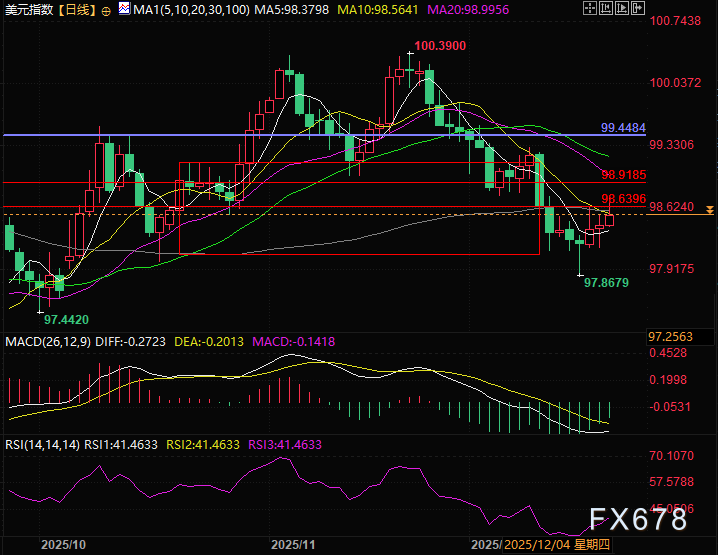

技术面上美元指数走出单针探底,之后破底翻,目前抵达第一个压力位,是箱体的50%分位,之后压力位在98.92附近,支撑位在5日线。

(美元指数日线图,来源:易汇通)

北京时间22:09,美元指数现报98.56。

逆水观澜

逆水观澜

沪公网安备 31010702001056号

沪公网安备 31010702001056号